В своей работе мы часто сталкиваемся с компаниями, для которых борьба с кассовым разрывом стала неотъемлемой частью ведения бизнеса. Конечно, кассовые разрывы могут возникать у любой организации, но на деле их все же легче избежать, чем искать способы их покрытия.

Для того чтобы их успешно устранить кассовый разрыв, необходимо наладить эффективную систему учета, которая не только вовремя подскажет о предстоящем разрыве, но и поможет определить его причины для последующей корректировки денежных потоков.

Наступление кассовых разрывов – событие чаще всего прогнозируемое. Ранее мы рассказывали уже о некоторых инструментах планирования и прогнозирования, которые позволят своевременно обнаружить его и предпринять соответствующие меры.

Исходя из нашей практики, наиболее частая причина возникновения кассовых разрывов – дебиторская задолженность. Приведем простой пример кассового разрыва. Не так давно к нам обратилась компания, занимающаяся поставкой декоративной косметики. Данная компания поставляет продукцию в розничную сеть магазинов с отсрочкой платежа в 60 дней, но розничная сеть обычно плати своими поставщиками с задержкой и по факту отсрочка составляет 65-80 дней вместо 60 дней по договору, что, соответственно, периодически приводит к возникновению просрочки по платежам нашему клиенту – поставщику декоративной косметики. Недостаток ресурсов на счетах компании приводит к образованию кассовых разрывов и невозможности выполнить свои обязательства перед своими поставщиками, а также арендодателями и сотрудниками.

Так что же такое кассовый разрыв?

Кассовый разрыв – это ситуация, когда происходит несовпадение сроков входящих и исходящих денежных потоков в организации. Простыми словами кассовый разрыв, – это ситуация, при которой необходимо совершить платеж, а денег на счетах нет.

И это вовсе не означает, что компания находится в убытке. Многие прибыльные компании сталкиваются с временным дефицитом ресурсов, здесь важно различать временные дефициты и хронические. Последние свидетельствуют об убытках и требуют более детальной проработки вопросов, связанных с организацией и ведением бизнеса. В данной статье речь пойдет именно о временных кассовых разрывах бюджета организации.

Причины кассового разрыва

- Кассовые разрывы возникают в том случае, когда в организации либо совсем отсутствует планирование денежных потоков, либо оно неэффективно. Это далеко не редкость в современных реалиях. Даже в условиях почти неограниченных возможностей для организации и ведения бизнеса мы сталкиваемся с полным отсутствием планирования на предприятии.

- Второй причиной возникновения кассовых разрывов может стать, как мы уже упоминали ранее, дебиторская задолженность, или просто срыв сроков оплаты контрагентом.

- Третья причина – это возникновение форс-мажорных ситуаций, которые могут повлечь за собой непредвиденные расходы, такие как, например, покупка нового оборудования взамен пришедшего в негодность. Сюда также можно отнести введение ограничительных и других мер, которые направлены на предотвращение распространения инфекции, вызванной коронавирусом COVID-19, и непосредственно влияющих на возможность исполнения договорных обязательств.

Как посчитать временный кассовый разрыв по формуле

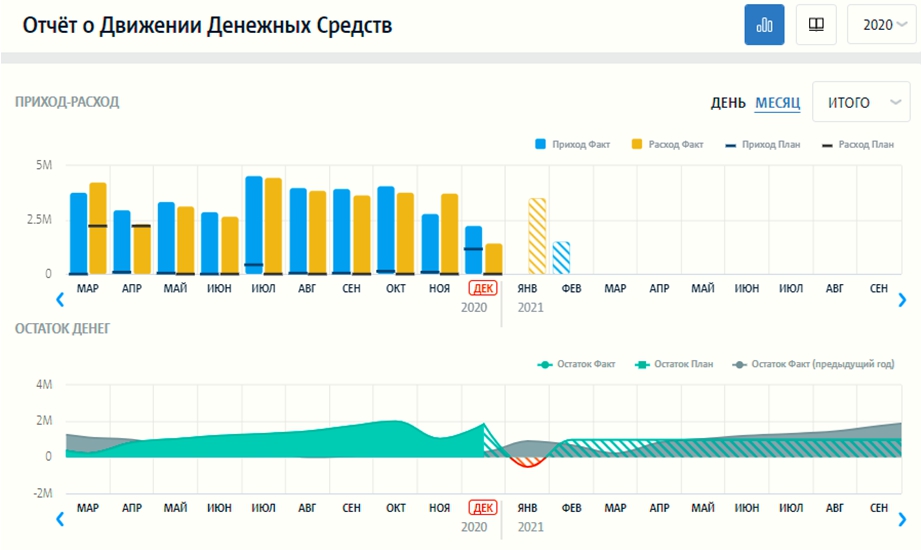

Если у вас на предприятии правильно ведется платежный календарь или отчет о движении денежных средств, то кассовые разрывы можно заметить в этих отчетах по итоговым данным, которые будут с минусом. Например, в нашем сервисе КУБ24 ФинДиректор такой минус будет виден на графике Отчета о Движении Денежных Средств – мы видим кассовый разрыв в январе. Поэтому самый простой ответ на вопрос “Как посчитать кассовый разрыв” – автоматически с использованием онлайн сервиса, который сделает расчет кассового разрыва и покажет его точную дату.

В других случаях кассовый разрыв можно рассчитать по формуле:

ОН + П – Р = ОК

где ОН – остаток денежных средств на начало дня,

П – поступление денежных средств в течение дня,

Р – расходование денежных средств в течение дня,

ОК – остаток денежных средств на конец дня.

Эта формула временного кассового разрыва является общей для многих предприятий, хотя и не учитывает специфику отдельных из них. Она четко определяет логику его образования. Если общий объем возникших за день расходов не способен покрыть поступления текущего дня и денежные средства, которые находились на вашем счете на начало дня, то в этом случае образуется временный кассовый разрыв. В данной формуле он отразится в отрицательном значении ОК.

Немаловажную роль здесь играет умение предотвратить кассовый разрыв при его обнаружении и снизить тем самым негативное воздействие. Кассовый разрыв может привести к штрафам и неустойкам по заключенным договорам, пеням из-за несвоевременной уплаты налоговых платежей, задержке заработной платы и потере деловой репутации.

Покрытие кассового разрыва

Что же делать в ситуации, когда кассовый разрыв образовался, а предпринятых в ходе управления ресурсами организации мер оказалось недостаточно. Покрытию временного кассового разрыва могут способствовать следующие мероприятия:

1. Установить приоритетность платежей

В самом общем виде все расходы можно разделить на три группы:

- Первоочередные расходы – это расходы, неосуществление которых может привести к наложению определенных санкций в виде неустоек, штрафов и пеней. Сюда отнесем погашение кредитов, уплату налогов и расчеты с некоторыми поставщиками, без поставок которых организация не сможет осуществлять свою деятельность.

- К менее приоритетным расходам отнесем заработную плату сотрудников. Как правило, небольшие смещения ее выплат по срокам не несут для организации штрафных обязательств.

- К необязательным расходам можно отнести те, которые напрямую не влияют на деятельность компании. Это расходы на обучение сотрудников, офисные или представительские расходы.

Это разделение расходов носит примерный характер и сильно зависит от специфики деятельности конкретного предприятия. Групп может быть больше, а в конкретную группу расходов могут добавляться подгруппы. Причем, используя современные финансовые продукты, такие как «КУБ24. ФинДиректор», ранжировать платежи вручную вам не придется – программа производит группировку расходов по их приоритетности, группам контрагентов, назначению и т.д. Это может сильно облегчить жизнь при управлении финансовыми ресурсами организации и особенно при принятии решений по покрытию кассового разрыва.

2. Работа с контрагентами

Здесь речь может идти об использовании возможности договориться с бизнес-партнерами об отсрочке платежа или осуществлении платежа небольшими частями в будущем.

При наличии продукции на складе возможно стимулирование ее продаж проведением маркетинговых компаний или акций. Это будет способствовать реализации продукции и увеличению объемов денежных средств на счетах. Затоваривание – это основная причина возникновения кассовых разрывов в торговых организациях.

Кроме того, необходимо вести учет дебиторской задолженности, устанавливать взаимовыгодные лимиты на займы и заниматься взысканием просроченных сумм в рамках претензионного процесса. Здесь должна быть налажена система профилактики сбора долгов, а у сотрудников должна быть мотивация это делать. Во многих компаниях контрагентов группируют по степени риска возникновения дебиторской задолженности, и в соответствии с ними проводят работу по организации и планировании платежей.

Что бы кассовые разрывы ни стали хроническими, важно найти баланс между даваемой отсрочкой клиентам и получаемой от поставщиков. «КУБ24 ФинДиректор» поможет вам найти этот баланс и даст рекомендации по оптимальным цифрам, проанализировав ваши текущие данные.

3. Использование собственных средств организации

Кассовые разрывы возможно покрывать за счет использования чистой прибыли организации, которую планировали направить на выплату дивидендов или другие нужды, за счет продажи непрофильных активов или использования безвозмездной помощи учредителей. Некоторые крупные компании формируют у себя запас денежных средств для покрытия возникающих кассовых разрывов.

4. Долговое финансирование

Кассовые разрывы можно покрывать с помощью привлечения кредитов банков, использования овердрафта и т.д. Сюда также стоит отнести использование товарного кредита. Это самой нежелательный метод покрытия кассовых разрывов. Привлекая заемные ресурсы в текущем моменте, компания увеличивает свои расходы в будущем за счет возврата банку основной суммы долга и процентов. Также не стоит забывать, что найти в короткие сроки приемлемый кредит с низкой процентной ставкой может быть трудновыполнимой задачей. Однако в российской практике это один из самых распространенных методов покрытия кассовых разрывов.

Как можно заметить из статьи, все компании независимо от степени своей успешности сталкиваются с кассовыми разрывами, но простого и безболезненного способа их покрытия не существует. Кассовых разрывов проще всего избежать, а избежать их можно путем ведения автоматизированного учета и организации эффективной системы планирования и прогнозирования на предприятии, что позволит вам сэкономить немалые ресурсы и нервы.

Наш продукт «КУБ24. ФинДиректор» помогает тысячам компаний предвидеть и избегать кассовых разрывов, а также разбираться в причинах кассового разрыва.

С уважением,

Алексей Кущенко

Управляющий партнер проекта КУБ24

КУБ24 - ПОРЯДОК в ФИНАНСАХ

ФинДиректор – сервис по контролю и планированию

денег бизнеса. Помогает наводить порядок в финансах

и находить ТОЧКИ РОСТА