Прибыль — это то, к чему стремится каждый бизнес. Это не просто сумма денег, которую можно потратить на себя. При правильном анализе и интерпретации показатель защищает от убытков и способствует повышению финансовой устойчивости. Рассказываем, как селлерам считать прибыль и что сделать для ее увеличения.

Игорь и Тимур пришли на маркетплейсы в августе 2021 года. В первые месяцы результаты были одинаковыми, но к концу 2021 года по объемам продаж Тимур вырвался вперед. К весне 2022 года Тимур продавал в 7 раз больше Игоря.

Кажется, Тимур все делал правильно и зарабатывал хорошие деньги. Но в начале 2023 года он прекратил работу, остался с долгами и признал банкротство. К осени Игорь так и не догнал Тимура по объему продаж, но продолжал работать и получать прибыль.

Почему же так вышло? Тимур поверхностно подошел к учету доходов, расходов и расчету прибыли. Он укрупненно записывал затраты, не знал структуру расходов, поэтому упустил момент, когда начал масштабировать убытки.

Игорь, напротив, щепетильно подошел к учету. Сначала тратил много времени на ручные записи, затем автоматизировал процессы в КУБ24. Он знал, какую прибыль получает. Но главное — понимал структуру затрат. Это позволяло оптимизировать расходы и повышать рентабельность продаж.

Этот пример доказывает, что высокие продажи — не гарант успеха. Важнее знать про затраты и уметь их оптимизировать. А чтобы знать о расходах, нужно регулярно считать прибыль.

Содержание

- Что такое прибыль

- Какие бывают расходы при торговле на маркетплейсах

- Сколько нужно продать на маркетплейсе, чтобы выйти в ноль

- Отчет о прибылях и убытках

- Анализ прибыли

- Как увеличить

Что такое прибыль

Если селлер продал товар, то он получил выручку. Многие путают ее с прибылью, но это разные понятия. Прибыль — это то, что остается после вычета расходов. Ключевой индикатор, по которому оценивают эффективность и успешность работы.

Например, Олег продал товары на 320 000 рублей. На закупку потратил 120 тысяч, на доставку — 30, на комиссию маркетплейса — 70. Выручка — 320 тысяч, а оставшиеся 100 тысяч — это прибыль.

Существует несколько видов прибыли, они отличаются расходами, которые включают в расчеты. Все виды расчетов полезны в анализе деятельности, так как позволяют оптимизировать отдельные виды затрат и повышать прибыльность бизнеса.

Виды прибыли

Маржинальная

Это разница между выручкой и себестоимостью, в которую входят расходы на закупку, упаковку, фасовку и доставку до склада маркетплейса.

Например, Денис купил портативные вентиляторы у оптового поставщика по 970 рублей. На упаковку, фасовку и доставку до склада потратил еще 550 рублей, а затем продал за 2970 рублей. Разница между ценой продажи и себестоимостью — маржинальная прибыль: 2970 – 970 – 550 = 1450 рублей.

Валовая

Это разница между выручкой, себестоимостью и переменными расходами, т.е. это маржинальная прибыль минус переменные затраты. Переменные расходы на маркетплейсах — комиссия маркетплейса, доставка до покупателя, хранение товаров на складе, реклама, обработка возвратов и обратная логистика.

Продолжим пример Дениса. С продажи маркетплейс взял комиссию — 297 рублей. За доставку до ПВЗ селлер заплатил 130 рублей, за хранение на складе — 50 рублей. Валовая прибыль: 1450 – 297 – 130 – 50 = 973 рубля.

EBITDA

Это разница между выручкой, себестоимостью, переменными и постоянными расходами, т.е. это валовая прибыль минус постоянные расходы. Постоянные затраты — те, на которые не влияет объем продаж. Это аренда офиса, зарплата бухгалтера и другие. Если селлер остановит продажи, постоянные расходы не станут меньше.

EBITDA считают по итогам месяца, квартала и года, когда есть данные по суммарным постоянным расходам. Допустим, что Денис за месяц продал 300 портативных вентиляторов, тогда валовая прибыль — 973 х 300 = 291 900 рублей.

Постоянные расходы:

- аренда офиса — 35 000 рублей;

- бухгалтер на аутсорсе — 15 000 рублей;

- зарплата SMM-специалиста — 45 000 рублей.

Вычтем постоянные расходы из валовой прибыли, чтобы узнать EBITDA: 291 900 – 35 000 – 15 000 – 45 000 = 196 900 рублей.

Прибыль до налогообложения

Это то, что остается от EBITDA после уплаты процентов по кредитам и амортизации оборудования (если он сам производит товары).

Денис закупает продукцию у поставщиков, поэтому из EBITDA вычтем проценты по кредитам, которые он оформлял на стартовый капитал — 2100 рублей. Прибыль до налогообложения: 196 900 – 2100 = 194 800 рублей.

Чистая прибыль

Это деньги, которые остаются после уплаты налогов. Налог обычно исчисляют с прибыли до налогообложения.

Например, Денис работает на упрощенке «Доходы минус расходы» — считает налог по ставке 15%. За сентябрь у него набежало: 194 800 х 15% = 29 220 рублей. Тогда чистая прибыль: 194 800 – 29 220 = 165 580 рублей. Все обязательства выполнены, поэтому чистую прибыль селлер тратит по собственному усмотрению — забирает как дивиденды или оставляет в бизнесе на развитие (увеличение закупа товара) или погашает кредит.

При расчете любой прибыли нужно разбираться в расходах. Они не всегда очевидны, особенно если работаете на маркетплейсе. Упустите какую-то мелочь и получите неверный расчет, который приведет к неверным управленческих решениям и работе в убыток, а если работаете с прибылью, то важно правильно рассчитать налоги, иначе ФНС вас точно не похвалит за ошибки. Поэтому далее разберемся, какие затраты возникают при торговле на маркетплейсах.

Какие бывают расходы при торговле на маркетплейсах

Здесь собран список распространенных расходов селлеров. Используйте его как чек-лист, чтобы учесть все затраты и правильно рассчитать прибыль.

- Закупка продукции — основные затраты селлеров. Если продавец сам производит товары, то у него эта статья называется «закупка сырья».

- Оформление карточек. В ТОП попадают оптимизированные карточки, поэтому селлеры тратят деньги на фотосессии продукции и составление продающих описаний.

- Комиссия, которую маркетплейс взимает с каждой продажи. Величина зависит от категории. Например, с бытовой техники берут до 5% от цены продажи, а с одежды и обуви — до 17-18%.

- Анализ рынка. Успешные селлеры знают про актуальные тенденции, конкуренцию в категориях и динамику изменений. Вручную это рассчитать невозможно, а встроенных возможностей маркетплейсов хватает не для всех задач. Поэтому продавцы тратят деньги на специальные сервисы, которые предоставляют массивы данных в виде понятных отчетов.

- Продвижение карточек. Маркетплейсы предлагают внутреннюю рекламу. Например, выводят карточки в ТОП, дают гарантированные показы или закрепляют баннеры в определенных категориях.

- Зарплаты сотрудникам. Это затраты на выплаты штатным работникам или специалистам на аутсорсе. Начинающие селлеры нанимают бухгалтера, чтобы не ошибиться с расчетом налогов и в отчетах.

- Доставка до склада. Товары отправляют грузовым транспортом — личным или через транспортную компанию.

- Доставка до покупателя. Маркетплейсы взимают плату за логистику до ПВЗ, где клиенты забирают товары.

- Складское хранение. Селлеры платят за хранение товаров на складах маркетплейсов. Тарифы зависят от площадки, габаритов, тары и категории продукции.

- Сертификация. Если ваш товар подлежит сертификации, то необходимо получить этот документ. Без него вы не сможете продавать на маркетплейсе.

- Обработка возвратов и обратная логистика. Если покупатель откажется от товара, селлер заплатит за упаковку на ПВЗ и транспортировку на склад.

- Комиссия за вывод. Маркетплейсы перекладывают расходы за банковское обслуживание на селлеров. Тариф зависит от площадки, но обычно не превышает 1%.

- Самовыкуп. Заказ собственных товаров — распространенная практика продвижения карточек, которой пользуются на старте. Обычно это поручают специализированными компаниям, чьи услуги не бесплатные. Это тоже включают в расчеты, чтобы рассчитать прибыль.

- Электронный документооборот. Маркетплейсы не работают с бумажными документами, поэтому селлеры подключаются к системе ЭДО. Величина расходов зависит от количества отправляемых документов.

- Расчетно-кассовое обслуживание (РКО). Банки взимают плату за ведение расчетных счетов, берут комиссии за переводы.

- Налоги. Бизнес отдает часть денег государству, сумма платежей зависит от применяемой системы и налоговой базы. Их вычитают последними, чтобы узнать чистую прибыль — заработок на маркетплейсах.

Учет расходов важен для оценки результатов. В практике КУБ24 были примеры, когда селлер приходил с жалобами на убыточность. Фактически же бизнес приносил прибыль, но ее считали неправильно из-за ошибок с затратами. Были и обратные ситуации — селлер верил в успешность дела, но фактически масштабировал убытки.

Не забывайте про разовые расходы на старте — регистрация ИП или ООО и товарного знака, если планируете продавать товары собственного производства.

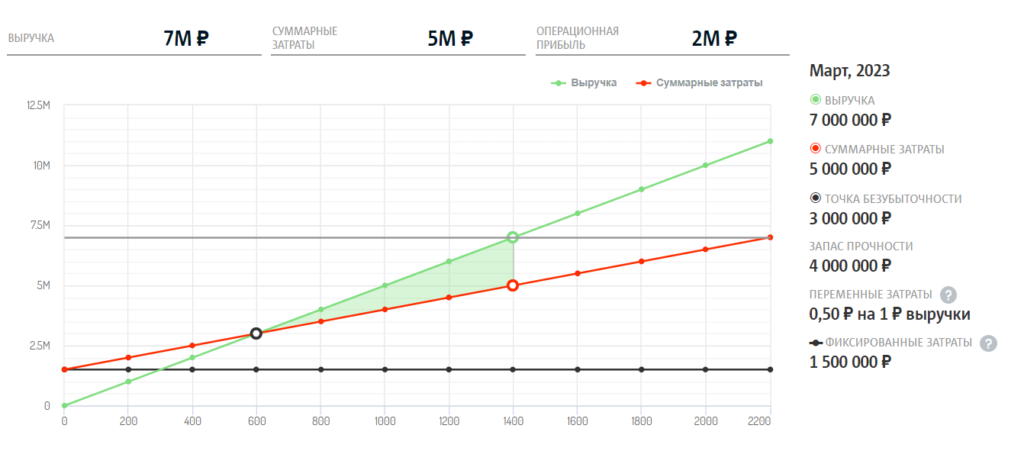

Сколько нужно продать на маркетплейсе, чтобы выйти в ноль

До получения чистой прибыли нужно решить другую задачу — отработать без убытков. Иногда уже после закупки товаров и начала продаж селлеры понимают, что для работы хотя бы в ноль надо продать больше совокупного спроса на рынке.

Поэтому еще до начала работы рассчитывается точка безубыточности (ТБУ), которая известна как порог рентабельности или точка нулевой прибыли.

После расчетов селлер понимает, сколько нужно продать, чтобы покрыть постоянные расходы — то есть отработать без убытков и прибыли. Так предприниматели оценивают перспективность рассматриваемого направления: если нужно продать больше, чем есть спрос на рынке, от идеи отказываются и рассматривают другие категории товаров.

Для расчета нужны:

- цена за единицу товара;

- себестоимость единицы продукции;

- переменные расходы — затраты, величина которых зависит от реализации;

- постоянные расходы — те, которые не зависят от объема продаж.

Формула:

ТБУ = Постоянные расходы / (Цена за ед. товара – Себестоимость – Переменные расходы).

Рассмотрим на примере Дениса:

- цена товара — 2970 рублей;

- себестоимость — 1520 рублей;

- переменные расходы на ед. — 477 рублей;

- постоянные расходы — 95 000 рублей.

Считаем:

ТБУ = 95 000 / (2970 – 1520 – 477) ~ 98 шт.

Чтобы получить прибыль, Денис должен продать не менее 99 вентиляторов. Если реализует меньше 98 штук, то получит убытки. Сделайте расчет до начала работы и оцените целесообразность входа в категорию до первых расходов. Допустим, потенциальный спрос на портативные вентиляторы по данным аналитических сервисов составляет ~ 2000-3000 штук в месяц. Поэтому Денис считает направление перспективным и приступает к поиску поставщиков.

В качестве дополнительной метрики ТБУ можно посчитать в деньгах. Для этого достаточно ТБУ в единицах умножить на цену продажи: 98 х 2970 = 291 060 рублей. Чтобы избежать убытков, селлеру нужно продать за месяц вентиляторов на 291 060 рублей. Все, что выше — прибыль.

Если вам нужна помощь в расчете точки безубыточности, то наши финансовые эксперты, помогут вам в этом. Оставьте заявку на расчет точки безубыточности, мы свяжемся с вами и поможем рассчитать.

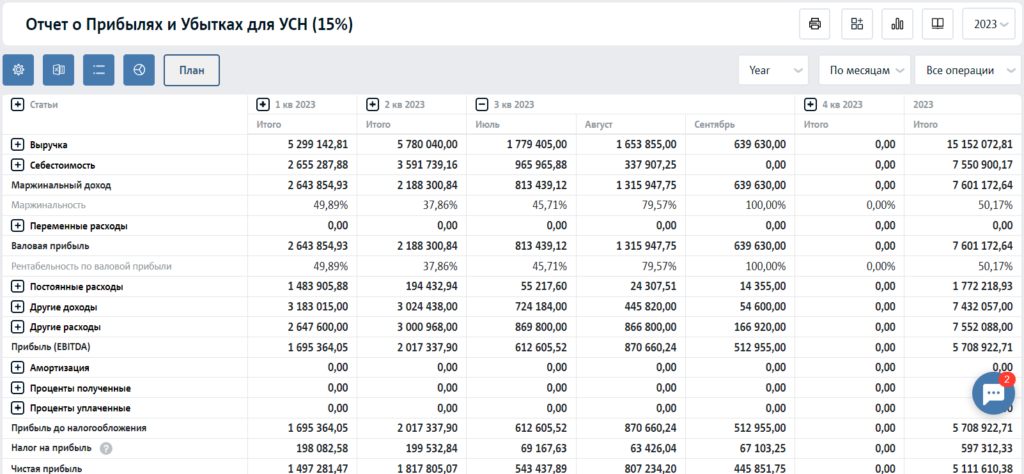

Отчет о прибылях и убытках

В начале статьи был пример Игоря и Тимура. Первый ответственно подошел к учету доходов, расходов и расчету прибыли. Второй вел общие записи и не понимал структуру затрат.

Игорь ежемесячно составлял отчет о прибылях и убытках (ОПиУ), чтобы посмотреть на сводные результаты работы. ОПиУ — популярный инструмент, которым пользуются вне зависимости от сферы деятельности. Он включает в себя подробную информацию о выручке, себестоимости, постоянных и переменных расходах. Здесь представлена структура затрат, по которой Игорь оптимизировал торговлю, чтобы повысить рентабельность.

Отчет составляют в сравнении с несколькими предыдущими периодами, чтобы оценивать динамику изменения показателей. Например, Игорь видел, какие затраты растут несколько месяцев подряд. Затем анализировал процессы, придумывал способ оптимизации и повышал рентабельность без дополнительных вложений. Он остался на плаву благодаря детализации отчета о прибылях и убытках и ответственному подходу к учету финансов.

Тимур не детализировал записи, а обходился общими данными. Когда начали расти расходы, он не понимал, что делать и как сокращать затраты. Поэтому через полтора года пришлось уйти с маркетплейсов, хотя объем продаж был выше, чем у Игоря. Если бы он последовал примеру товарища, то добился бы больших успехов.

Отчет о прибыли (ОПиУ) часто путают с отчетом о движении денежных средств. И хотя он не менее важен, они отличаются. ОДДС показывает текущее финансовое положение — сколько есть денег, чтобы выполнить обязательства.

Бывает, что бизнес прибыльный, но нет денег на зарплаты и другие цели. Возможно, деньги «заморожены» в товаре или сделали предоплату поставщику. Совмещение ОПиУ и ОДДС дает понимание, какие результаты показывает бизнес и сколько есть денег на текущие расходы.

Нужно автоматизировать отчеты о прибылях и убытках (ОПиУ) и о движении денежных средств (ОДДС) в первые месяцы работы на маркетплейсах. Вручную фиксировать данные не получится — это отнимет много времени и приведет к ошибкам, за которыми последуют неверные решения и убытки.

Анализ прибыли

Общего анализа прибыли недостаточно, чтобы получить максимум от продаж. Представим, что Николай работает на трех площадках, у него 200 товаров от 13 брендов в 8 категориях.

По общему учету селлер ежемесячно зарабатывает 450 000 рублей. В последние полгода показатель замер на месте — что только не делал Николай, но результата нет. Скорее всего, через пару-тройку месяцев стагнация сменится регрессом — прибыль начнет уменьшаться, а там и убытки близко.

Поэтому селлеры ведут раздельный учет:

- Аналитика по маркетплейсам.

- Аналитика по брендам.

- Аналитика по категориям.

- Аналитика по товарам.

- Сравнение результатов с офлайн-продажами (если есть).

Раздельный учет показывает, где селлер зарабатывает, а где теряет деньги. Например, у Николая товары из двух категорий продаются в ноль, а еще из двух приносят убыток. Достаточно отказаться от них, чтобы прибыль начала расти. Без аналитики по брендам, категориям и товарам не получится найти точки роста и проблемные места.

Вручную вести раздельный учет нецелесообразно. Когда много товаров и продаж, не хватит времени на фиксацию операций, а ведь другие бизнес-задачи никто не отменял. Поэтому без автоматизации нельзя, иначе придется довольствоваться примитивным учетом и упускать точки роста.

Как увеличить

Самый простой и очевидный способ — поднять стоимость товаров на 3-5%. Но помните, что с каждым увеличением цены «отваливается» часть клиентов. Нужно искать критическую точку — до какого момента выгода от поднятия стоимости превышает потери от сокращения продаж.

Второй вариант — найти поставщиков с более выгодными условиями. Тогда рентабельность вырастет без изменения цены продажи. Но это нелегкая задача, поиск поставщиков может растянуться на месяцы. И не факт, что выгодные условия не связаны с более низким качеством, из-за которого снизится рейтинг, а карточки выпадут из ТОПа.

Оптимальный вариант — оптимизация ассортимента. Отказывайтесь от невыгодных товаров и делайте упор на продукции, которая вносит максимальный вклад в прибыль. Проводите анализ продаж на маркетплейсе и АВС-анализ — подробно об этом мы рассказали в статье “Себестоимость, маржа и маржинальность: почему селлер должен знать про эти показатели?”

В сервисе КУБ24 анализ автоматизирован, результаты меняются в режиме реального времени. Данные подгружаются из маркетплейсов и селлеры видят, какие товары теряют эффективность, и оперативно перераспределяют капитал на выгодные позиции.

Акция

КУБ24 ФинДиректор ввел БЕСПЛАТНЫЙ тариф СТАРТ для компаний, торгующих на маркетплейсах с выручкой до 3-х млн. рублей в год. Зарегистрироваться и воспользоваться всеми возможностями учета финансов можно тут

Таким образом, расчет прибыли для селлеров — важная задача. Он показывает структуру расходов, по которой видны проблемы. Это позволяет реагировать на проблемы, чтобы избежать убытков и закрытия бизнеса. Кроме того, оптимизация затрат повышает рентабельность без поиска новых поставщиков или обновления оборудования. Анализ структуры расходов – возможность для продавца на маркетплейсе, зарабатывать больше.

Ведите учет в КУБ24, сделайте продажи на маркетплейсах выгодными и масштабируйте бизнес. Система автоматизирует учет и составление расчетов. Вы узнаете, на какие товары делать упор и что делать с растущими расходами.

КУБ24 - ПОРЯДОК в ФИНАНСАХ

ФинДиректор – сервис по контролю и планированию

денег бизнеса. Помогает наводить порядок в финансах

и находить ТОЧКИ РОСТА

Назад

Назад