Если развивать бизнес на собственные деньги, темп оставит желать лучшего. Опытные предприниматели знают, что без внешнего финансирования не обойтись. Но кредитные деньги — это дорогие деньги, поэтому для масштабирования привлекают инвесторов. Но они не входят в первые попавшиеся проекты: выбирают организации, которые доказывают фактическими достижениями и плановыми расчетами перспективность и прибыльность.

Чтобы стать интересным для инвестора, нужно уметь планировать финансы. Но сначала решите внутренние задачи и постройте финансовую модель. Рассказываем, почему это важно и какие преимущества дает бизнесу.

Содержание

- Почему вам нужно планирование финансов

- Как избежать кассовых разрывов

- Внедрить резервные фонды

- Планирование прибыли и масштабирование

- Финансовая модель для инвестора

Почему вам нужно планирование финансов

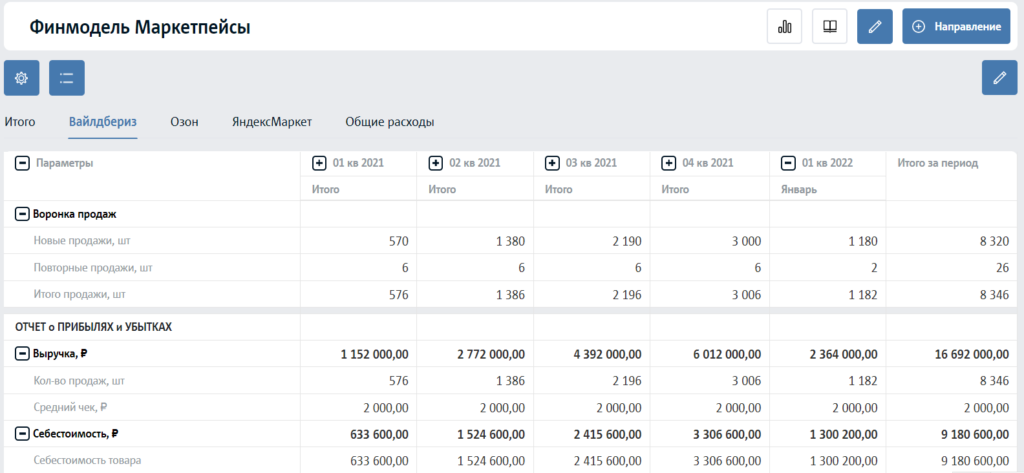

Финансовая модель — это постановка кратко-, средне- и долгосрочных целей, которые ложатся в основу рабочих планов. Финансовый план — сводная таблица с доходами и расходами, показывающая, какую прибыль приносят продажи.

Поступления и платежи планируют на основе исторических данных, конкурентов и аналитических отчетов. По составленному плану селлер понимает, к чему готовиться и какие возможности развития будут у бизнеса в будущем.

Например, предприниматель ставит цель: увеличение продаж на маркетплейсе на 25%. Для этого нужно закупать больше товаров и потратить больше денег на маркетинг. Селлер смотрит финплан и оценивает, хватит ли ресурсов для достижения цели.

Без финмодели бизнес похож на передвижение по незнакомому городу без навигатора. Вы вряд ли попадете в нужное место, где хотели встретиться с другом. Финмодель — это навигатор в мире бизнеса, он упрощает планирование маршрута к поставленным целям.

Как избежать кассовых разрывов

До масштабирования продаж на маркетплейсе и увеличения прибыли нужно решить другую задачу — предотвратить кассовые разрывы.

Кассовый разрыв — это момент, когда нет денег на зарплату, аренду, расчеты с поставщиком и выполнение других обязательств.

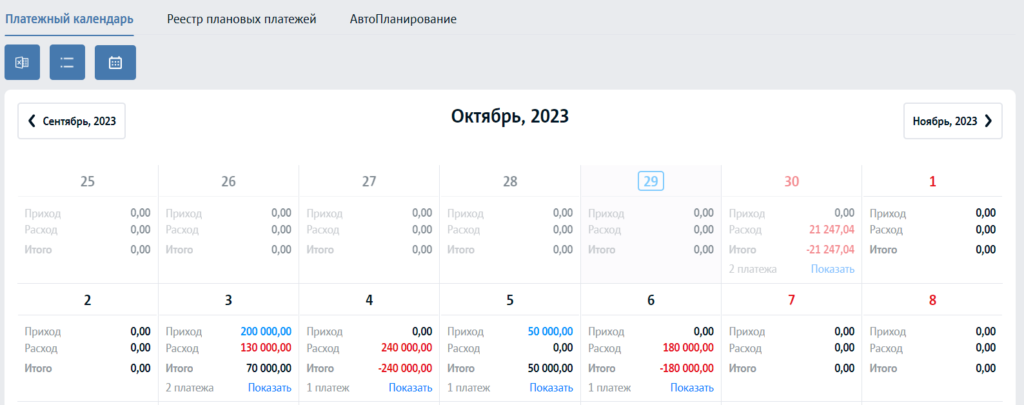

Отчет “Платежный календарь” показывает остаток денег на конец каждого дня. Если видите отрицательное значение, то в этот день не хватит средств на обязательные платежи. И тогда можете заранее решить, где взять деньги или как договориться с контрагентом об отсрочке платежа.

Кассовые разрывы не означают, что бизнес убыточный. Деньги могут появиться позже, но нарушение сроков платежей может иметь негативный эффект. Например, просрочки по зарплате приводят к тому, что сотрудники уходят из компании. А если не заплатить поставщику, можно остаться без товара — тогда карточка в выдаче маркетплейса потеряет первые позиции.

Поэтому платежный календарь — важный и полезный элемент планирования. Без него нехватка денег сваливается как снег на голову без возможности заранее решить проблемы.

Внедрить резервные фонды

Предотвращение кассовых разрывов — это результат краткосрочной финансовой модели. Средне- и долгосрочное планирование позволяет формировать резервы на случай кризисов или для достижения целей.

Резервный фонд — это «заначка», неприкасаемый запас, который формируют из чистой прибыли. В первую очередь делают фонд на случай кризисов. Например, заблокировали аккаунт и продажи встали. Нужно время, чтобы открыть новый или перейти на другой маркетплейс. Но постоянные расходы никуда не денутся, поэтому их покроют деньгами из резерва.

Как в этом помогает финансовая модель? По ней селлер видит:

- сумму постоянных расходов;

- чистую прибыль по итогам месяца.

Величину резерва обычно определяют как 3-6 месячных сумм постоянных расходов. Дальше предприниматель решает, какую часть прибыли откладывать в фонд.

Например, ежемесячные постоянные расходы — 220 тысяч, средняя прибыль — 200 тысяч. Предприниматель решает сделать резерв на 660 тысяч и каждый месяц откладывать по 60 тысяч — фонд будет готов через 10 месяцев.

Без финмодели селлер не понимает, какой величины должен быть резерв и сколько можно в него откладывать каждый месяц. Из-за этого возможны два неприятных результата:

- отложили слишком мало — денег едва ли хватит на месяц постоянных расходов;

- или отложили слишком много — заморозили оборотку, которая пригодилась бы для развития.

Фонды бывают не только кризисными, но и целевыми. Допустим, продавец планирует рост прибыли на 10%. Для этого надо повысить закупки на 30%, но на это нет денег.

Нужно сформировать фонд на сумму, которой хватит для увеличения закупок на 30%. Селлер открывает финплан и смотрит, сколько может откладывать каждый месяц. На основе этого он определяет, сколько времени займет формирование фонда и через сколько месяцев удастся достичь поставленной цели.

Планирование прибыли и масштабирование

Рано или поздно появятся мысли о расширении бизнеса. Если получаете стабильную прибыль, задача кажется простой: заходи на новые площадки, расширяй ассортимент и пожинай растущую прибыль. Но в реальности масштабирование без планирования может сделать бизнес убыточным.

Евгений зарабатывал на Wildberries по 250-300 тысяч рублей в месяц. За полтора года он накопил 2 миллиона, еще 3 миллиона взял в кредит. Предприниматель поставил глобальную цель: увеличить чистую прибыль в четыре раза — до 1-1,2 миллиона в месяц.

Евгений потратил деньги на расширение ассортимента с 15 до 50 товаров и выход на три маркетплейса. Все сделал за четыре месяца, но бизнес цели не достиг. Теперь предприниматель едва ли мог потратить на себя 50 тысяч в месяц.

Проблема в том, что Евгений ничего не планировал. Ему казалось, что увеличение оборотного капитала даст пропорциональный результат на прибыль. Но не учел, что вырастут расходы на склад, офис, появятся новые сотрудники, придется вкладываться в маркетинг. Так масштабирование бизнеса превратилось в финансовый провал: в организации Евгения зарабатывали все, кроме него.

Селлеру нужно было ответственно подойти к планированию. Если бы Евгений составил финмодель, то сразу увидел бы, что намеченный план не даст результата. Он бы мог посмотреть, как оптимизировать затраты и нарастить выручку, чтобы достичь целевой прибыли. В этом также помог бы правильный расчет себестоимости, о чем мы рассказали в отдельной статье про себестоимость, маржу и маржинальность.

Финансовая модель для инвестора

Финмодель для продаж на маркетплейсе пригодится не только при масштабировании. Инструмент поможет привлечь деньги в бизнес на маркетплейсах, чтобы повысить оборотный капитал и следовать намеченной стратегии.

Инвесторы вкладывают деньги не ради идеи или из любопытства. Они стремятся приумножить капитал. Никто не верит в честное слово предпринимателей: если скажете, что через год планируете зарабатывать по миллиону в месяц и отдавать 20% инвестору, вам никто не поверит.

Один из первых вопросов инвестора будет про финансовую модель. По ней он определит перспективность бизнеса и реалистичность достижения целей. Грамотно составленный документ — весомый аргумент в пользу вложения средств в ваш бизнес.

Хорошую финмодель можно подготовить в КУБ24. Кроме автоматизации, вы получите графическое отражение ключевых показателей, которое привлечет еще больше инвесторов. Вам и инвесторам будет проще ориентироваться в данных и принимать решения.

Резюме: увеличение оборотного капитала и прибыли не обходится без финмодели. Это базовый минимум, с которым можно посмотреть на вероятные результаты еще до фактических действий.

Финансовая модель — один из ключевых элементов планирования. Она помогает выстроить план по достижению намеченных целей. Также она поможет увидеть точки роста бизнеса и статьи расходов, которые съедают вашу прибыль. Воспользуйтесь КУБ24 для построения финансовой модели для продаж на маркетплейсах.

КУБ24 - ПОРЯДОК в ФИНАНСАХ

ФинДиректор – сервис по контролю и планированию

денег бизнеса. Помогает наводить порядок в финансах

и находить ТОЧКИ РОСТА

Назад

Назад