Кассовый разрыв может не только испортить репутацию компании, но и привести к закрытию бизнеса. Поэтому это всегда стресс для предпринимателя. От кассового разрыва никто не застрахован, особенно малый бизнес. Но есть способы как избежать кассового разрыва, спрогнозировать и предотвратить, чтобы идти вперед и развивать бизнес. Рассказываем, почему возникают кассовые разрывы, как прогнозировать и что делать, если он уже наступил.

- Что такое кассовый разрыв?

- Почему появляется кассовый разрыв и как его предотвратить?

- Что делать, если кассовый разрыв уже наступил?

- Платежный календарь для прогнозирования кассового разрыва

- Как автоматизировать прогнозирование?

- Что нужно запомнить?

Что такое кассовый разрыв?

Кассовый разрыв — это когда нет денег на платежи поставщикам, сотрудникам, аренду, по кредиту и т.д.. Например, завтра нужно заплатить 500 000 руб. поставщику за товар, но на счету только 300 000 руб…. Имеем кассовый разрыв на 200 тыс. руб.

Кассовый разрыв не всегда говорит об отсутствии прибыли — он может указывать и на проблемы во внутренних процессах. С ним сталкиваются даже успешные компании, которые ошиблись в планировании или столкнулись с форс-мажором.

Представим, что вам предложили закупить товар с хорошей скидкой 15%. Вы видите, что денег на счетах хватает как раз на данный закуп и вы тратите все деньги. Но через 3 дня вам нужно погасить кредит или рассчитаться с другим поставщиком или выплатить зарплату, а денег на это уже у вас не хватит, даже с учетом оплат от клиентов за эти 3 дня. Получается, что не посмотрев предстоящие платежи вы загнали себя в кассовый разрыв.

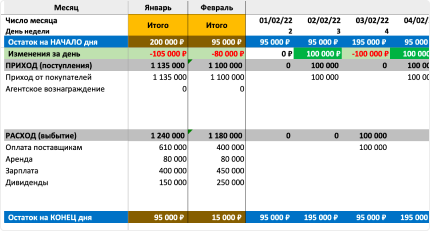

Кассовый разрыв можно предсказать по отчету о движении денежных средств и платежному календарю.

Для этого возьмите текущий остаток на счетах и в кассе, добавьте плановые приходы и отнимите плановые расходы за какой-то период, например, за неделю или месяц. Если результат отрицательный, значит у вас будет кассовый разрыв.

Формула простая:

ПланОстаток = ТекОстаток + ПП – ПР

- ТекОстаток — остаток денег на сегодня.

- ПП — Плановые Поступления за выбранный период.

- ПР — Плановые Расходы за выбранный период.

- ПОстаток — плановый остаток денег на конец периода.

Чтобы не считать каждый раз вручную, нужно вести отчет о движении денег и простенький платежный календарь в эксель. Но лучше сразу сделать правильно и автоматизировать загрузку данных в ОДДС и Платежный календарь.

Прогнозировать кассовые разрывы нужно, но важнее разобраться в причинах возникновения вашего кассового разрыва.

Почему появляется кассовый разрыв и как его предотвратить?

Практика показывает, что кассовый разрыв возникает по одной из 7-ми причин. Если заранее проработаете «проблемные» места, то снизите вероятность появления проблем.

1. Нет прибыли

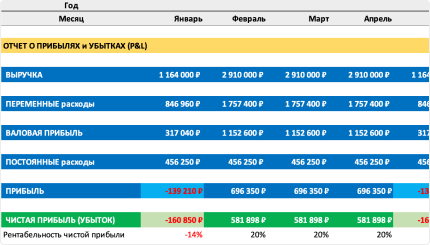

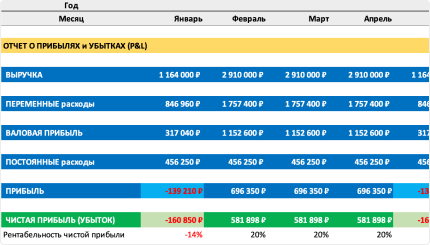

Первое с чего нужно начать диагностику – это проверить есть ли у бизнеса прибыль. Если у бизнеса отсутствует прибыль, то вся остальная диагностика не имеет смысла. При убыточном бизнесе, с каждым проданным товаром или оказанной услугой, вы масштабируете убытки и проедаете вложенные в бизнес деньги. Вы планомерно двигаетесь к кассовому разрыву и закрытию бизнеса.

Что делать

Нужно оцифровать данные и посмотреть причины убытков. Причины могут быть разными, но важно оперативно их нейтрализовать. Иногда хватает точечной оптимизации. Например, у вас 2 направления или точки продаж, одна из которых — убыточная. Оставьте ту, что приносит прибыль, чтобы бизнес стал прибыльным, а кассовый разрыв маловероятным.

Однако чаще нужно менять бизнес-модель. Пока вы обдумываете и просчитываете новую бизнес модель, желательно оптимизировать все постоянные расходы, вплоть до прекращения бизнес деятельности. Если вы продолжаете работать с убыточной бизнес моделью, то вы только ежемесячно увеличиваете размер кассового разрыва.

Для принятия верных решений нужен управленческий учет с аналитикой по направлениям, торговым точкам, проектам и даже отдельным товарам.

и убытках»

Считайте управленческую прибыль, чтобы знать сколько зарабатывает ваш бизнес реально, а не по бухгалтерии.

2. Прибыль есть, но денег на счетах нет

У компании стабильные продажи, а по отчету о прибылях и убытках (ОПиУ) прибыль — 1 млн руб. Но денег на платежи нет.

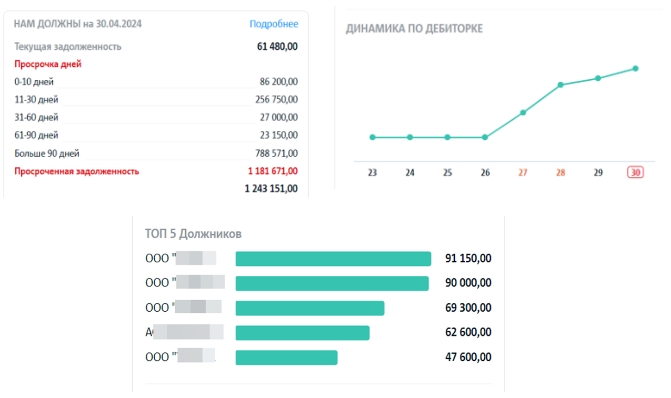

Обычно с проблемой сталкиваются по двум причинам: деньги заморожены в дебиторке или в запасах.

1) Долги покупателей.

Вы отгружаете с отсрочкой платежа, а клиенты не соблюдают сроки оплат. На бумаге прибыль есть, но деньги еще не получены от клиентов. Оплата планировалась например на 20-е число и денег хватило бы на погашение кредита и выплату зарплаты, но клиент нарушил договоренность и пока деньги от него не поступили.

2) Ошибки в закупках.

Приобрели крупную партию, но неверно спрогнозировали спрос. Возможно, еще не наступил сезон или продукция просто никому не нужна и теперь это неликвид. Деньги заморожены в товарах, и как следствие – нет денег на счетах для расчетов.

Как предотвратить просроченную дебиторку

Выделите управление дебиторской задолженностью в отдельный процесс. Отдел продаж должен контролировать долги и сроки платежей по всем клиентам.

Еще хуже — столкнуться с безнадежными долгами. Это дебиторка неплатежеспособной компании, которая уже никогда вам не заплатит, она может банкротится. Как правило, у нее нет имущества для взыскания. Поставьте на поток проверку контрагентов, чтобы не потерять деньги:

- Проверяйте репутацию и платежеспособность до отгрузок с отсрочкой платежа. Если есть признаки финансовой неустойчивости, работайте по предоплате.

- Устанавливайте лимиты задолженности по каждому клиенту. При достижении лимита прекращайте поставки.

Напоминайте контрагентам о сроках оплаты. Добавьте в договоры пункты со штрафами за просрочки, чтобы стимулировать оплаты.

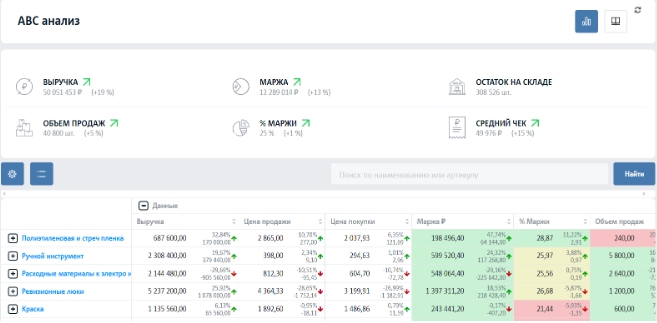

Как предотвратить ошибки в закупках

Создайте простую систему прогнозирования продаж, чтобы не закупать лишнего и не заморозить часть оборотного капитала в неликвидных остатках.

Например, если за пару месяцев например продали 500 зимних курток, то нет смысла заказывать 1000 шт. даже с дополнительной скидкой 15%. Только если динамика продаж не показывает, что в следующих месяцах вырастет спрос. Иначе будете продавать летом зимние куртки с большим дисконтом, чтобы вернуть деньги в оборот.

Для планирования пользуйтесь методом неснижаемого остатка и проводите АВС-анализ ассортимента. Первый покажет оптимальный момент и объем закупки, второй — невостребованную продукцию, от которой лучше отказаться и больше не закупать.

по товарам»

Узнайте, на каких товарах вы зарабатываете, а какие нужно вывести из ассортимента.

3. Ваша отсрочка клиентам превышает отсрочку, которую вы получаете от поставщиков.

Тут все просто – необходимо рассчитать какую отсрочку вы можете себе позволить дать покупателям. Есть рынок, который диктует условия, есть поставщики, которые вам предоставляют отсрочку платежа и есть ваш оборотный капитал. Исходя из этого можно определить срок отсрочки, которую вы можете себе позволить и сравнить с рынком. Если условия рынка превышают ваши возможности, то нужно привлечь дополнительный капитал, чтобы быть в рынке и не сталкиваться с кассовым разрывом.

Видео: “Какую отсрочку давать клиентам?”

4. Сезонность

Продукция востребована зимой или летом, в остальные периоды выручка снижается на 50-90%. При этом постоянные расходы не меняются — платите столько же бухгалтеру, за аренду склада и т.д. В несезон без резерва деньги закончатся и будет нечем платить.

Как предотвратить

Готовьтесь к сезонному снижению выручки и накапливайте резервный фонд. Откладывайте часть прибыли или заложите в стоимость сезонные колебания, если позволяет конкуренция. Например, добавьте 10-15% и полученный доп доход отправляйте в резервный фонд, который потратите на постоянные расходы в несезон.

Другие решения для сезонного бизнеса:

- Добавьте в ассортимент смежную или похожую продукцию, актуальную в несезон. Это частично компенсирует падение выручки, появятся средства на постоянные расходы.

- Ищите b2b-клиентов. Предприятия закупают продукцию круглый год. Даже сезонную продукцию они закупают заранее, т.е. в не сезон. Делайте специальные предложения постоянным клиентам. Дайте скидку или другой бонус, чтобы стимулировать продажи. Но следите, чтобы продажи с дисконтом не стали убыточными.

5. Расширение бизнеса

Вы решили открыть новую точку или направление. Но даже не посчитали, как изменения отразятся на бизнесе.

Без расчетов вы можете столкнуться с тем, что на практике новая точка выходит на окупаемость не через 3 месяца, как вы хотели, а через 7 и уже с 4-го месяца вам придется закрывать кассовый разрыв.

Как предотвратить

Составьте план, как расширение отразится на финансовых результатах. Просчитайте не только желаемые варианты, но и пессимистичные, чтобы быть готовым справиться с возможными потерями.

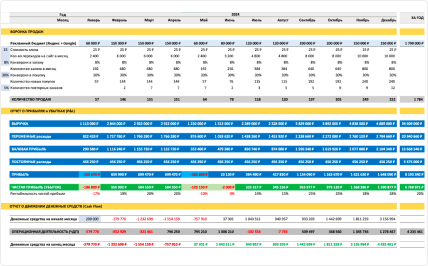

Для моделирования нужна финансовая модель и данные за прошлые периоды. Можно составить планы в Excel, но удобнее и эффективнее в автоматизированном сервисе. Например, в КУБ24 есть все необходимые отчеты для принятия полезных решений.

Если видите, что после расширения не останется денег или ухудшатся результаты, рассмотрите другие варианты или откажитесь от реализации задумки.

модель»

Создайте модель своего бизнеса, чтобы понимать, где вы зарабатываете, где теряете, какие параметры помогут увеличить прибыль в несколько раз.

6. Вытаскивание денег из бизнеса

На прошлой неделе заказчик оплатил на счет компании 3 млн руб. и вы решили забрать 1 млн руб. на собственные нужды. А еще через неделю нужно платить поставщикам и подрядчикам, да и дата зарплаты сотрудникам не за горами.

Это распространенная ситуация: с ней часто сталкиваются собственники компаний, в которых нет управленческого учета. Может показаться, что деньги на счетах — прибыль, но на самом деле это не так.

Видео: “Выгреб деньги из бизнеса”

Как предотвратить

Вести на постоянной основе отчет о движении денежных средств (ОДДС) и отчет о прибылях и убытках (ОПиУ), а также смотреть в платежный календарь.

Если бы у руководителя из нашего примера были эти отчеты, он бы знал, что нельзя взять из оборота 1 млн руб. Прибыль по проекту составляет 400 тыс. руб., а остальные деньги понадобятся на покупку материалов и расчеты с подрядчиками.

Но даже если прибыль соответствует взятой сумме, через неделю могут быть запланированы обязательные платежи, по которым срок наступает раньше следующих поступлений. Тогда с дивидендами лучше повременить — возьмите деньги позже, чтобы избежать кассового разрыва.

7. Форс-мажор

К этой категории относятся непредвиденные ситуации:

- поломка оборудования или транспортного средства;

- изменения в законодательстве, требующие дорогостоящей адаптации;

- срочный переезд офиса или производства в новое место;

- резкое повышение стоимости сырья или товаров;

- и другие.

Любые ситуации, которые невозможно было спрогнозировать при составлении планов. В кассовый разрыв попадает бизнес, у которого нет финансовой подушки.

Как предотвратить

Формируйте финансовую подушку. Выбирайте любой комфортный подход, главное — результат. Например, откладывайте 3% от прибыли, пока не накопите сумму на покрытие постоянных затрат одного или двух месяцев. Деньги можно положить на краткосрочный депозит, чтобы получать пассивный доход.

Видео: “Нужна ли бизнесу подушка безопасности”

Что делать, если кассовый разрыв уже наступил?

Если кассовый разрыв наступил, бросьте все силы на устранение — работать над предотвращением будете потом. Чем дольше откладываете, тем хуже будут последствия.

- Проведите переговоры со всеми должниками.

- Договоритесь с клиентами не должниками, чтобы они оплатили пораньше. Необязательно всю сумму — хотя бы часть, которой хватит для устранения кассового разрыва.

- Обсудите с поставщиками перенос даты платежа. Ориентируйтесь на сроки, когда вы точно получите деньги от клиентов. Предложите небольшую компенсацию за перенос, чтобы стимулировать контрагента согласиться на предложение.

- Возьмите кредит или овердрафт. Это увеличит расходы, так как нужно будет заплатить проценты, но убережет от более серьезных проблем. Например, если вовремя не оплатить поставщику, то он остановит поставки и вам будет нечем торговать.

Отсортируйте платежи по приоритету, чтобы в первую очередь закрыть самые важные. Критерий выбирайте по собственному усмотрению — например, по размеру штрафных санкций или приостановке поставок важных товаров.

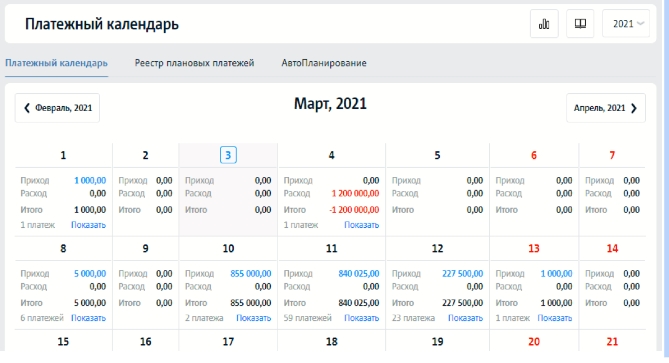

Платежный календарь для прогнозирования кассового разрыва

Если выполнили рекомендации по предотвращению кассового разрыва, это не значит, что вероятность стала нулевой. Всегда держите ситуацию на контроле и прогнозируйте, когда может не хватить денег на обязательные платежи.

Минимум для организаций — платежный календарь, график поступлений и платежей. Представляет собой таблицу в Excel, в которой по дням указаны доходы и расходы, остаток средств на конец каждого дня.

Дни с отрицательным сальдо — потенциальные точки кассового разрыва. Обращайте на них внимание и действуйте на опережение, чтобы избежать неприятностей.

календарь»

Ведите Платежный календарь, чтобы не попадать в кассовые разрывы.

Если на горизонте кассовый разрыв, начните переговоры с покупателями, попросите заранее оплатить отгрузки. Подайте заявку на кредит или перенесите менее важные оплаты поставщикам.

Составляйте календарь в начале месяца, но корректируйте в течение всего периода, если меняются суммы или даты платежей. Следите за кассовым разрывом в режиме реального времени и сразу решайте потенциальные проблемы.

Как автоматизировать прогнозирование?

Платежный календарь в Excel — удобное, но не практичное решение. Подходит компаниям, у которых за месяц не больше 20-30 поступлений и платежей. Когда их больше, ручное ведение календаря отнимает много времени.

Нужна автоматизированная система, которая:

- адаптирует платежный календарь под изменившиеся поступления и платежи;

- учитывает иные доходы и расходы на расчетных счетах;

- напоминает о сроках поступлений и платежей, чтобы менеджеры эффективнее работали с дебиторской и кредиторской задолженностью;

- рекомендует, как избежать кассового разрыва;

- предоставляет данные в отчетах, чтобы было проще принимать управленческие решения.

КУБ24 ФинДиректор позволит сделать полноценный управленческий учет, в который входят платежный календарь и прогнозирование кассового разрыва. Внедрение сервиса делает работу более предсказуемой. Рутинные учетные операции автоматизированы, пользователи получают удобные отчеты и концентрируются на управлении и масштабировании бизнеса.

Платежный календарь с планами по платежам и поступлениям всегда под рукой — в компьютере и смартфоне:

На центральном дашборде есть все необходимое: ОДДС, прогноз по кассовому разрыву, долги покупателей и ваши перед поставщиками и много другой полезной информации о бизнесе.

Налаженный управленческий учет позволяет анализировать деятельность по компании, направлениям, торговым точкам и конкретным товарам. Находите точки роста и проблемные места, прорабатывайте их и достигайте новых высот.

Консультируйтесь с опытными финансовыми директорами — они подскажут, как избежать кассовые разрывы и других проблем.

Что нужно запомнить?

- Кассовый разрыв — это когда нет денег на платежи поставщикам, сотрудникам и банкам. Например, завтра нужно заплатить 500 000 руб. поставщику за товар, но на счету только 300 000 руб….

- Никто не застрахован от кассового разрыва, даже успешные компании. Причиной может стать высокая дебиторка, ошибки в закупках, убытки, сезонность, инвестиции в расширение и непредвиденные ситуации.

- Чтобы снизить вероятность кассового разрыва, проработайте каждую причину. Напоминайте покупателям о платежах, если работаете с отсрочкой платежа. Если бизнес сезонный, формируйте резерв в период высокого спроса, чтобы после снижения выручки были средства на постоянные расходы.

- Составьте платежный календарь для прогнозирования кассового разрыва. Сможете предотвратить надвигающийся разрыв: договориться с покупателями об оплате пораньше, перенести платежи поставщикам или оформить кредит. Так вы избежите репутационных потерь и штрафов.

- Поставьте автоматизированный управленческий учет, чтобы следить не только за кассовым разрывом, но и за другими важными показателями. Сервис КУБ24 ФинДиректор представит данные о бизнесе в наглядных отчетах, с которыми проще принимать решения и развиваться.

КУБ24 - ПОРЯДОК в ФИНАНСАХ

ФинДиректор – сервис по контролю и планированию

денег бизнеса. Помогает наводить порядок в финансах

и находить ТОЧКИ РОСТА

Назад

Назад