Кажется, чем выше выручка, тем успешнее компания. Но выручка может быть в один год 5 миллионов, а на следующий — 7. Значит ли это, что бизнес эффективен? Не всегда, так как прибыль может не вырасти. А если в один год будет 5 млн выручки и 1 млн прибыли, а на следующий — 7 млн выручки и 1,1 млн прибыли? Получается, что прибыль, конечно, выросла, а рентабельность упала.

Если смотреть только на один показатель, можно сделать неправильные выводы. Поэтому нужно оценивать успешность бизнеса в динамике и в комплексе по десяткам параметров. Рассказываем об основных из них в статье.

Содержание

- Выручка

- Расходы

- EBITDA

- Чистая прибыль

- Рентабельность

- Дебиторская задолженность

- Чистый денежный поток

- Средний чек

- Ликвидность компании

- Точка безубыточности

- Структура капитала

- Коротко: на какие показатели нужно обратить внимание предпринимателю

Выручка — деньги за выполненные вами обязательства

Что за показатель. Выручка — это деньги, которые клиент должен за то, что уже принял от вас: работы, товары, услуги. Денег может даже не быть у вас на счету, но если акт или товарная накладная подписаны на определенную сумму, то их можно признать выручкой. В то же время предоплата — это не выручка, вы просто временно держите деньги клиента у себя, пока не исполните обязательства.

| Ситуация | Выручка |

| У вас заказали сайт за 100 000 ₽, перевели предоплату 50 % | 0 ₽, так как обязательства по разработке сайта еще не выполнены |

| Вы разработали концепцию сайта и написали текст. Клиент похвалил и перевел предоплату 50 % за оставшиеся этапы: дизайн и верстку | 0 ₽, так как клиент на словах согласовал первую половину, но акт не подписал. Юридически вы еще не выполнили обязательства |

| Вы разработали дизайн и верстку, но клиенту не понравилось. Он не стал платить и потребовал вернуть деньги | 0 ₽ — обязательства не выполнены |

| Вы не брали предоплату, разработали новый дизайн и сверстали сайт. Клиенту все понравилось, он подписал акты | 100 000 ₽ — акты подписаны, обязательства выполнены |

Если принять предоплату за выручку и потратить ее либо вывести в дивиденды, при возникновении ситуации, когда нужно делать возврат, может не оказаться свободных денег. Поэтому важно различать понятия выручки и поступления денег на счет или в кассу.

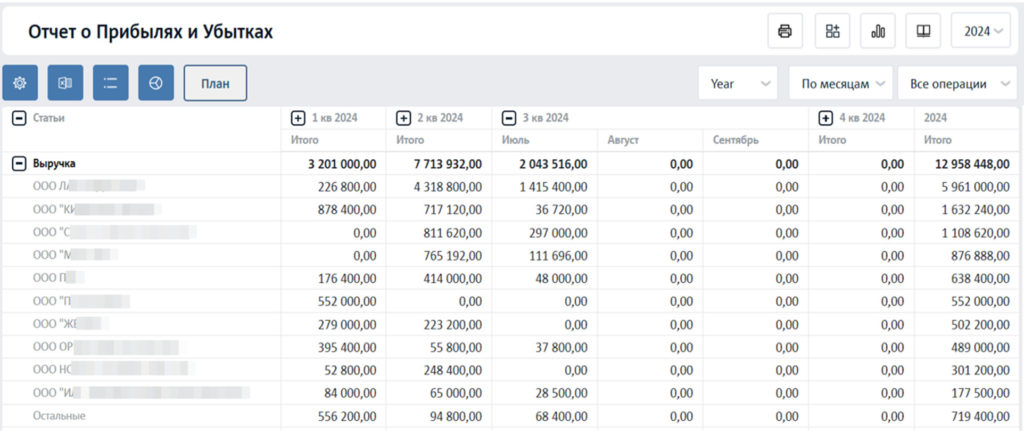

Зачем отслеживать. Выручка показывает, умеете ли вы продавать и есть ли спрос на продукцию компании. По этому показателю можно понять, какой продукт выгоднее и лучше продается и есть ли сезонность. Смотреть выручку можно в Отчете о Прибылях и Убытках.

Читайте также: Отчет о прибылях и убытках: что это такое, как строится и зачем нужен вашей компании

Как понять, что есть проблемы. Выручка не растет или уменьшается от месяца к месяцу. Это может произойти, если уходят клиенты, падает эффективность точек продаж, конкуренты становятся активнее, появляется больше акций и скидок.

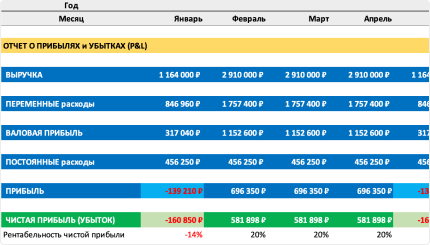

Выручку удобно смотреть в Отчете о Прибылях и Убытках в сервисе КУБ24 ФинДиректор. Ее можно сформировать за разный период: по месяцам, кварталам, годам и даже неделям. Выручка фиксируется в разрезе клиентов, товаров и услуг

Расходы — ваши деньги за выполненные обязательства контрагентов

Что за показатель. Когда компания производит товары или оказывает услуги, она не только получает доход, но и неизбежно несет расходы. Например, покупает товары, материалы и технику, делает ремонт своих помещений и обслуживает оборудование, выплачивает зарплату, оплачивает аренду помещений.

Грубо говоря, расходы — это выручка наоборот, то есть деньги, которые вы должны кому-либо за выполненные обязательства перед вами. Как и у выручки, в расходы не входит предоплата, постоплата без закрывающих документов — в таком случае контрагент временно держит ваши деньги у себя.

| Ситуация | Расходы |

| Вы заказали сайт у агентства за 100 000 ₽, перевели предоплату 50 % | 0 ₽, так как обязательства по разработке сайта еще не выполнены |

| Агентство разработало концепцию сайта и написало текст. Вы похвалили и перевели предоплату 50 % за оставшиеся этапы: дизайн и верстку | 0 ₽, так как вы на словах согласовали первую половину, но акт не подписали. Юридически агентство еще не выполнило обязательства |

| Агентство разработало дизайн и верстку, но вам не понравилось. Вы не стали платить и потребовали вернуть деньги | 0 ₽ — обязательства не выполнены |

| Агентство без предоплаты разработало новый дизайн и сверстало сайт. Вам все понравилось, подписали акты | 100 000 ₽ — акты подписаны, обязательства выполнены |

Есть расходы без «закрывающих документов», и такие расходы не попадут в бухгалтерский учет, но их нужно учитывать в управленческом учете. Для нашей темы не будем углубляться, поэтому в статье берем расходы как обязательства.

Зачем отслеживать. Зная, сколько денег уходит на различные категории расходов, вы определите, какие из них можно сократить или оптимизировать. Например, найти поставщиков с более выгодными ценами или уволить часть сотрудников, если в них нет необходимости.

Как понять, что есть проблемы. Нужно посмотреть Отчет о Прибылях и Убытках в разрезе нескольких периодов, в нем можете найти негативные изменения. К примеру, расходы увеличиваются из-за роста закупочных цен или зарплат, а продажи остаются на прежнем уровне и прибыль падает. Либо рост постоянных расходов больше, чем рост переменных.

Расходы делятся на три категории: операционные, инвестиционные и прочие.

Операционные

Операционные расходы — это ежедневные затраты компании на ведение бизнеса, производство товаров и услуг. Они делятся, например, на себестоимость, переменные и постоянные расходы. Еще есть классификация: прямые и косвенные.

Инвестиционные

Связаны с долгосрочными вложениями в активы, например, если вы решили купить оборудование или построить здание. Такие траты связывают с расширением бизнеса, увеличением прибыли или улучшением производственных процессов. Получается, вы деньги не тратите, а меняете их на что-то полезное для развития компании, те же ноутбуки для сотрудников.

Прочие

Проценты по кредитам, налоги и амортизация — это отдельные категории.

В сервисе КУБ24 ФинДиректор можно посмотреть статистику по направлениям, точкам продаж и проектам

EBITDA — прибыль до вычета налогов, процентов по кредитам и амортизации

Что за показатель. EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) демонстрирует, сколько денег заработала компания до того, как внесла выплаты по налогам, процентам по кредитам и амортизации.

Зачем отслеживать. Чтобы оценить эффективность бизнеса, так как чем выше показатель, тем успешнее компания. Сопоставляя EBITDA разных фирм в одной отрасли, можно оценить их конкурентоспособность. А еще показатель помогает определить, насколько организация готова к инвестированию.

Как понять, что есть проблемы. Для этого нужно EBITDA разделить на активы компании, так мы получим операционную рентабельность по активам. Она в среднем должна быть выше, чем процентная ставка по кредитам. Если активы в годовом исчислении дают 30 %, а кредит — 20 %, то бизнес работает эффективно. В противном случае лучше отнести свои активы в банк и жить на проценты.

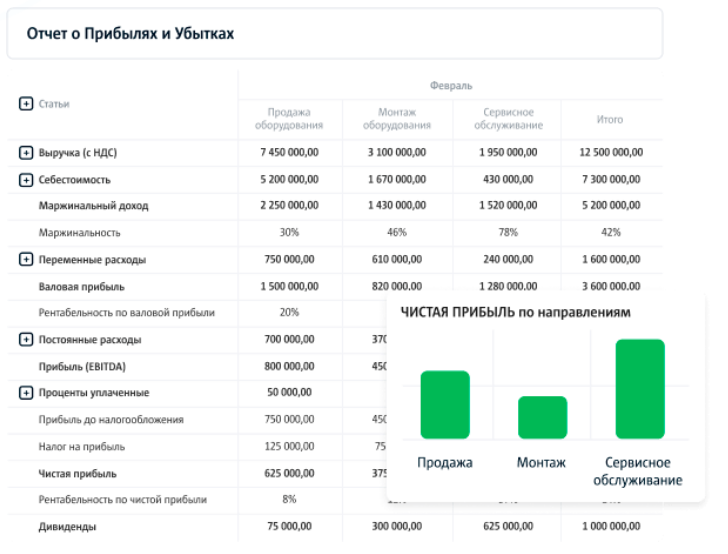

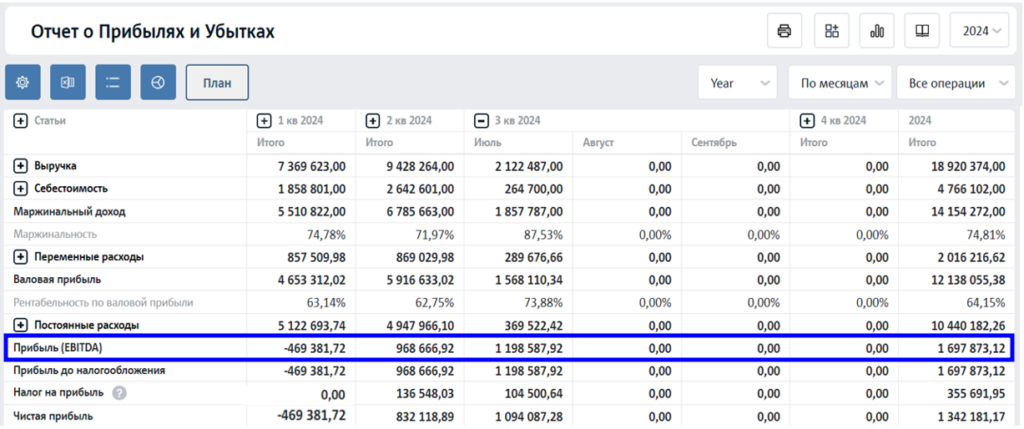

Показатель EBITDA можно посмотреть в Отчете о Прибылях и Убытках сервиса КУБ24 ФинДиректор

Чистая прибыль — разница между доходами и расходами

Что за показатель. По нему можно узнать, сколько денег осталось у компании после вычета всех расходов, в том числе операционных расходов, налогов и других обязательных платежей.

Зачем отслеживать. Чтобы понимать, можем ли выплачивать дивиденды и какую сумму направить на расширение бизнеса или инвестировать в новые проекты.

Как понять, что есть проблемы. Если чистая прибыль снижается или ее нет, это может сигнализировать о трудностях в компании. Если этот показатель растет медленнее, чем выручка, значит, эффективность бизнеса падает и нужно оптимизировать расходы. Если не уверены, что правильно считаете прибыль, можно обратиться за консультацией к финансовому директору.

В Отчете о Прибылях и Убытках сервиса КУБ24 ФинДиректор на графике наглядно видно динамику выручки и чистой прибыли

и убытках»

Считайте управленческую прибыль, чтобы знать сколько зарабатывает ваш бизнес реально, а не по бухгалтерии.

Рентабельность — отношение прибыли к выручке

Что за показатель. Рентабельность отражает способность генерировать прибыль и эффективно использовать ресурсы компании. По сути, это коэффициент полезного действия бизнеса.

В этом месяце у магазина выручка 5 миллионов, а прибыль 1 миллион — рентабельность 20 %. В предыдущем месяце магазин принес тот же миллион прибыли на 3 миллиона выручки — рентабельность 33,3 %. В предыдущем месяце ресурсы компании использовались более эффективно.

Зачем отслеживать.Чтобы контролировать бизнес-процессы, расходы и ценовую политику. Ведь если рентабельность низкая, скорее всего, компания тратит слишком много денег на производство товара или услуг либо продает их по низкой цене.

Как понять, что есть проблемы. Нужно следить за рентабельностью в динамике. Если норма рентабельности ниже запланированной или показатель уменьшается к предыдущему периоду, в компании есть трудности. При этом у каждой фирмы будут свои цифры. Понять, какие именно, можно с помощью анализа трех показателей: маржинальности, рентабельности по валовой прибыли и рентабельности по операционной прибыли.

Маржинальность (рентабельность по марже)

Это отношение маржи к выручке, а маржа = выручка – себестоимость. Показатель используют, чтобы оценить эффективность текущей ценовой политики, принять решение о ценах на новую продукцию и стоимости закупок, чтобы не покупать слишком дорого.

Маржинальность = маржинальная прибыль / выручка.

Предположим, что интернет-магазин продает куртки за 2500 ₽ штука, а закупает за 1000 ₽. Выручка при продаже 1000 штук — 2 500 000₽, себестоимость — 1 000 000₽. В расчете маржинальности не учитываем расходы на доставку, упаковку и прочие переменные расходы. Маржа: 2 500 000 ₽ – 1 000 000 ₽ = 1 500 000 ₽. Рентабельность по марже = 1 500 000 ₽ / 2 500 000 ₽ = 0,6, или 60 %

Рентабельность по операционной деятельности

Покажет прибыль после уплаты операционных расходов. Это важно, чтобы понять, эффективно ли используют активы фирмы и способна ли она генерировать доход.

Рентабельность по операционной прибыли = (Операционная прибыль / Выручка) × 100 %.

Операционная прибыль: валовая прибыль – постоянные расходы. Валовая прибыль — 1 300 000 ₽, аренда склада (постоянные расходы) — 100 000 ₽. Операционная прибыль: 1 300 000 ₽ – 100 000 ₽ = 1 200 000 ₽ Рентабельность по операционной прибыли = 1 200 000 / 2 500 000 ₽ = 0,48, или 48 %

Рентабельность по валовой прибыли

Рентабельность по валовой прибыли = (валовая прибыль / выручка) × 100 %.

Чтобы рассчитать валовую прибыль, нужно учесть переменные расходы. Для примера возьмем доставку — 200 ₽ за одну вещь. Валовая прибыль = маржа – переменные расходы. Валовая прибыль: 1 500 000 ₽ – 200 000 ₽ = 1 300 000 ₽. Рентабельность по валовой прибыли: 1 300 000 ₽ / 2 500 000 ₽ = 0,52, или 52 %

Рентабельность по чистой прибыли

Отношение чистой прибыли к выручке. Вы сможете оценить общую финансовую устойчивость бизнеса, а еще понять, способна ли компания выплачивать дивиденды акционерам.

Рентабельность по чистой прибыли = (чистая прибыль / выручка от реализации) × 100%.

Чтобы рассчитать рентабельность по чистой прибыли, нужно учесть сумму налогов и амортизации, например, она равна 20 % от операционной прибыли — 240 000 ₽. Чистая прибыль = операционная прибыль – налоги Чистая прибыль: 1 200 000 ₽ – 240 000 ₽ = 960 000 ₽ Рентабельность по чистой прибыли: 960 000 ₽ / 2 500 000 ₽ = 0,38, или 38 %

Дебиторская задолженность — сумма долгов перед компанией

Что за показатель. Дебиторская задолженность — это сумма денег, которую в будущем переведут компании ее клиенты за товары или услуги, предоставленные им ранее. Например, когда вы отгрузили товар с отсрочкой платежа 15 дней.

Для анализа дебиторской задолженности используют такие показатели, как:

- Коэффициент оборачиваемости. Отражает, как часто в среднем дебиторская задолженность становится деньгами за определенный период.

Допустим, если доход предприятия составляет 2 000 000 ₽, а средний долг клиентов — 500 000 ₽, то показатель оборачиваемости будет равен 4 (2 000 000 / 500 000 = 4). Значит, долг клиентов превращается в деньги 4 раза за рассматриваемый период

- Период погашения дебиторской задолженности. Время, за которое клиенты должны оплатить долги перед организацией.

Например, если в месяце 30 дней, а коэффициент оборачиваемости дебиторской задолженности составляет 4, то клиенты должны оплатить свои долги в среднем за 7-8 дней (30 дней / 4 = 7,5)

- Доля дебиторской задолженности в оборотных активах. Процент дебиторской задолженности от общей суммы оборотных активов компании.

Например, если долг составляет 500 000 ₽, а оборотные активы — 1 500 000 ₽, то доля дебиторской задолженности будет равна 33 % (500 000 / 1 500 000 × 100 = 33,3 %)

Зачем отслеживать. Чтобы не получить кассовый разрыв или не столкнуться с ситуацией, когда клиенты обанкротятся и не смогут оплатить счета. В этом случае у организации может не хватить денег, чтобы рассчитаться за аренду или выплатить зарплату сотрудникам — придется где-то искать средства, например брать кредит.

Как понять, что есть проблемы. Если растет доля просроченной задолженности, это может указывать на трудности с платежеспособностью клиентов или на недостаточно эффективную систему сбора долгов. Если снижается коэффициент оборачиваемости кредиторской задолженности, вместо денег у вас будет только дебиторская задолженность — в Отчете о Прибылях и Убытках выручка у вас будет, но денег на счетах нет, т. е. вы деньги потратить не сможете.

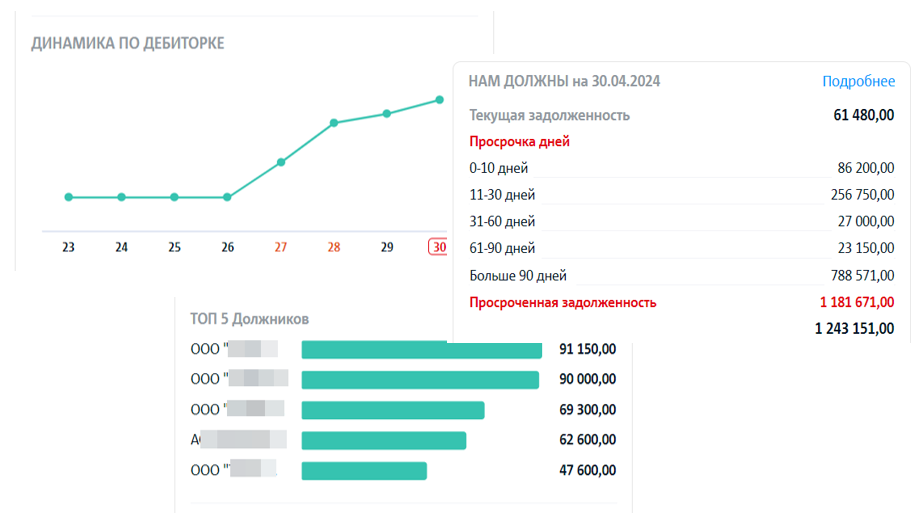

В отчете по долгам сервиса КУБ24 ФинДиректор можно посмотреть, кто и на сколько дней просрочил оплату, чтобы напомнить всем должникам о возврате денег

Чистый денежный поток — денежные средства, свободные от обязательств

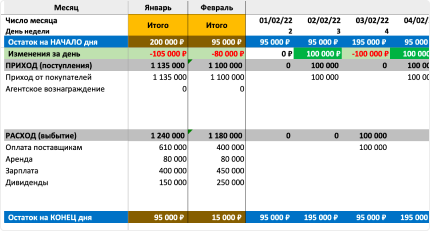

Что за показатель. Чистый денежный поток — разница между поступлением и выбытием денежных средств в течение определенного времени. Он учитывает только деньги, которые получены и потрачены по факту.

Зачем отслеживать. Чтобы избежать проблем с недостатком наличных и рассчитаться по текущим расходам. Также это позволяет планировать инвестиции и оценивать финансовые риски, потому что чистый денежный поток помогает прогнозировать, что будет с деньгами в компании через месяц или полгода.

Как понять, что есть проблемы. Если чистый денежный поток в минусе два и более месяцев подряд, то, скорее всего, компания попадет в кассовый разрыв.

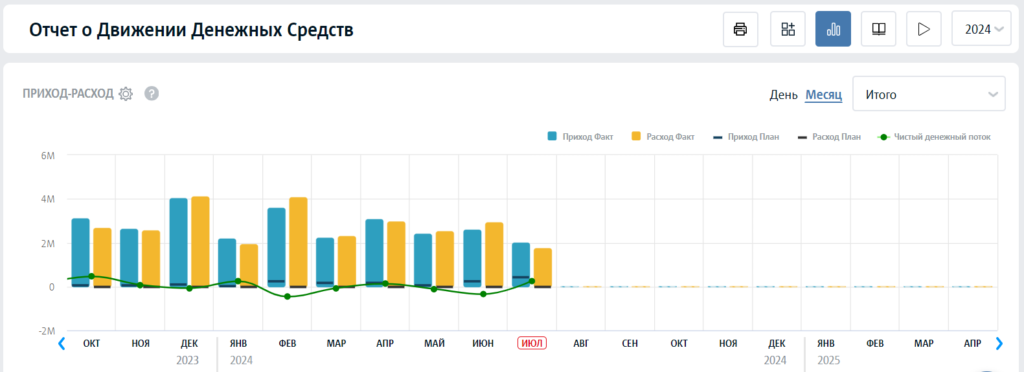

В сервисе КУБ24 ФинДиректор можно наглядно увидеть, что чистый денежный поток уходит в минус

календарь»

Ведите Платежный календарь, чтобы не попадать в кассовые разрывы.

Средний чек — средняя стоимость заказа

Что за показатель. Средний чек отражает, сколько денег приносит бизнесу одна продажа. Он рассчитывается по формуле:

Средний чек = выручка от всех продаж / количество продаж. Например, если за неделю было совершено 100 покупок на общую сумму 50 000 ₽, то средний чек составит 500 ₽ (50 000 ₽ / 100 покупок).

Зачем отслеживать. Чтобы проанализировать ценовой сегмент бизнеса, эффективность маркетинговой стратегии и сезонность спроса.

Допустим, у вас магазин чехлов для мобильных телефонов. После анализа среднего чека вы поняли, что он не растет. В этом случае дополнительно можно предлагать защитные стекла и зарядки — так получится увеличить средний чек. А еще можно отслеживать показатель в динамике, чтобы понять, как работает отдел продаж.

Как понять, что есть проблемы. Средний чек снижается, хотя количество продаж остается на прежнем уровне. Не для любого бизнеса имеет смысл следить за средним чеком. Если ваша компания выполняет индивидуальные заказы, например строит дома или разрабатывает программное обеспечение, то средний чек может быть трудно определить или он будет сильно колебаться от заказа к заказу. В то время как для оптовой и розничной торговли этот показатель подходит идеально.

Читайте также: Поднимаем средний чек в рознице. Способы увеличить продажи магазина

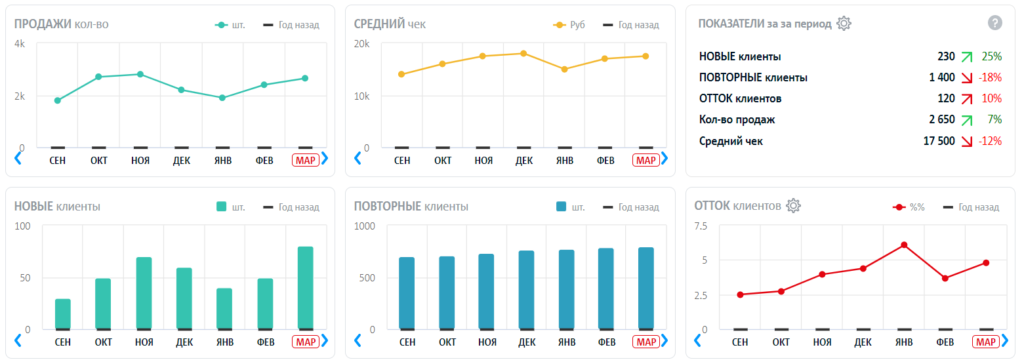

Значение среднего чека можно отследить в разделе в дашбордах по продажам. Помимо него, здесь показаны новые клиенты и повторные, а также отток клиентов

Ликвидность компании — способность быстро и легко превращать активы в деньги

Что за показатель. По нему можно узнать, насколько быстро фирма может оплатить долги или выполнить другие финансовые обязательства, если превратит свои активы в деньги. В малом бизнесе к активам относятся в первую очередь товарные запасы и дебиторская задолженность.

Представим: есть две компании. У одной на балансе в активах дом. Его можно продать за 5 млн рублей, допустим, за 180 дней. У другой тоже 5 млн активов, но товарами и она сможет их продать, условно, за 10 дней. Ликвидность выше у той организации, которая быстрее продаст активы.

Зачем отслеживать. Чтобы не попасть в кассовый разрыв. Может получится так: набрали неликвидного товара, его не продать, и за аренду рассчитаться нечем. Если мониторить ликвидность и увидеть, что она снижается, можно вовремя предпринять шаги для улучшения ситуации.

Как понять, что есть проблемы. Нужно проводить ежемесячный финансовый анализ. Если в динамике видите тенденцию к снижению ликвидности, значит, в компании есть трудности. Смотрите на абсолютную ликвидность — соотношение денег к текущим обязательствам, нормативный коэффициент — 0,2. Например, нужно заплатить 1 млн рублей в течение месяца, а у вас в данный момент 200 000 рублей — проблем возникнуть не должно. И еще анализируйте соотношение товаров, денег, дебиторской задолженности к текущим активам — оно должно быть равно 1.

Чтобы повлиять на ликвидность, можно, например, увеличить продажи, сократить расходы, привлечь дополнительное финансирование, собрать долги. А еще проверить, какие товары не продаются, и сделать скидку, чтобы продать — потеряете немного прибыли, но выведите деньги из товарных запасов, сможете их потратить.

Точка безубыточности — количество товаров или услуг, которые нужно продать, чтобы покрыть все расходы

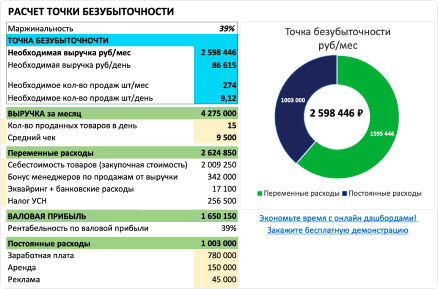

Что за показатель. Точка безубыточности показывает, когда доходы компенсируют расходы. Если предприятие достигает точки безубыточности, оно получает прибыль. В противном случае терпит убытки. Её можно измерить в натуральном или денежном выражении. В первом случае считают количество товаров или услуг, во втором — выручку.

Чтобы найти нулевую прибыль, надо взять все постоянные затраты, поделить их на разницу между ценой товара и себестоимостью на единицу продукции и получить нужное число.

Допустим, пиццерия продает пиццу диаметром 30 см по цене 500 ₽. Переменные затраты на производство одной пиццы составляют 300 ₽: сюда входит стоимость ингредиентов, упаковки и труда поваров.Постоянные затраты пиццерии составляют 50 000 ₽ в месяц: аренда помещения, зарплата административного персонала, коммунальные платежи и т. д.Тогда точка безубыточности в денежном выражении будет равна: Постоянные затраты / (Цена – Переменные затраты) = 50 000 / (500 – 300) = 50 000 / 200 = 250 пицц.Это означает, что пиццерия должна продать минимум 250 пицц, чтобы оплатить расходы и выйти в ноль.

Зачем отслеживать. Если не отслеживать точку безубыточности, можно не заметить, когда организация начнет работать в минус.

Как понять, что есть проблемы. Если в динамике точка безубыточности растет. Например, раньше надо было продавать 250 пицц, чтобы выйти в ноль, а сейчас — 500 штук.

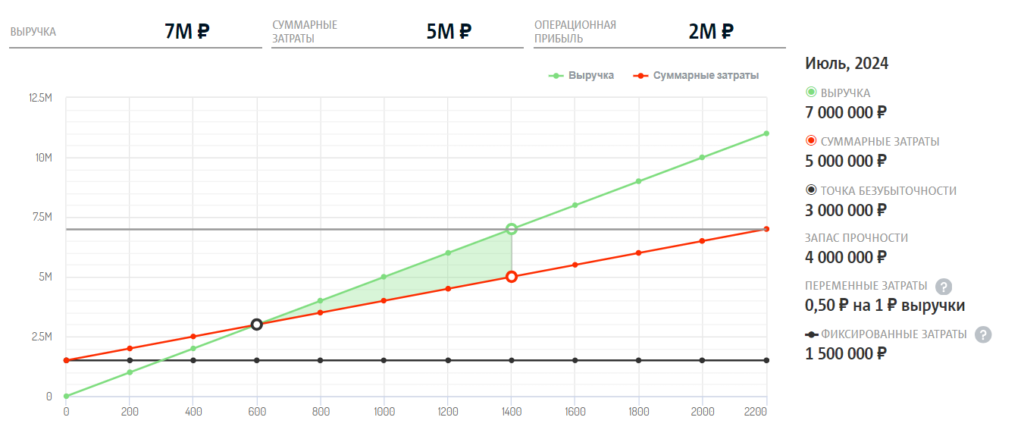

Посмотреть точку безубыточности можно в Отчете о Прибылях и Убытках сервиса КУБ24 ФинДиректор. Помимо графика, есть таблица с более детальной разбивкой по разным типам расходов

безубыточности»

Узнайте, сколько нужно продавать, чтобы выходить в ноль. Цифры можно менять, чтобы определить оптимальные расходы, средний чек и другие показатели.

Структура капитала — способ финансирования деятельности компании

Что за показатель. Структура капитала — это соотношение между различными источниками финансирования, такими как собственный и заемный капитал. Собственный капитал включает в себя вложения владельцев бизнеса и нераспределенную прибыль, заемный — займы, банковские кредиты, товарные кредиты и другие формы долга.

Зачем отслеживать. Соотношение между собственным и заемным капиталом влияет на финансовую устойчивость компании и ее способность привлекать дополнительные инвестиции. Если у компании много долгов, то есть вероятность того, что она не сможет их выплатить. Если преобладает собственный капитал, то это может ограничить возможности компании для роста и развития. Другими словами, структура капитала показывает, кому принадлежит ваш бизнес. Если сумма займов, кредитов и задолженность поставщикам больше, чем собственный капитал, то компания условно принадлежит тем, кто дал вам взаймы.

Как понять, что есть проблемы. Оптимальная структура капитала зависит от многих факторов, включая отрасль, размер компании, ее стадию жизненного цикла и рыночные условия. Нужно найти баланс между использованием собственного и заемного капитала, чтобы увеличить стоимость для акционеров и обеспечить финансовую стабильность. Структуру капитала можно посмотреть в балансовом отчете, где отражаются и активы и пассивы бизнеса.

Например, для малого бизнеса 50 % собственного капитала к 50 % заемного считается нормальным показателем, безрисковым. Если компания развивается, то допустимы другие соотношения: 25/75. Если свой капитал в районе 10 %, то компания слишком закредитована, это опасно тем, что бизнес не сможет обеспечить долги.

Коротко: на какие показатели нужно обратить внимание предпринимателю

Прежде чем вкладывать деньги в развитие имеющегося направления, брать кредит, увеличивать маркетинговый бюджет или нанимать еще одного сотрудника, проверьте основные финансовые показатели:

✅ Выручка показывает, сколько заработала компания за определенный отрезок времени.

✅ Расходы — сколько потратила.

✅ EBITDA — прибыль без учета налогов, кредитов и амортизации.

✅ Чистая прибыль — сумма средств на развитие и дивиденды.

✅ Рентабельность отражает эффективность бизнеса.

✅ Чистый денежный поток — денежные средства, которые можно направить на развитие или вывести из бизнеса.

✅ Размер дебиторской задолженности — то, что вам должны клиенты.

✅ Точка безубыточности показывает, когда организация покрывает все свои расходы.

✅ Средний чек — соотношение выручки от всех продаж к их количеству.

✅ Ликвидность говорит о платежеспособности организации.

✅ Структура капитала демонстрирует зависимость от заемных средств.

Если хотите автоматизировать отчетность и не ломать себе голову над сбором статистики в разных таблицах Excel, подключите сервис КУБ24 ФинДиректор. Он автоматически собирает данные из банков, CRM, рекламных систем, формирует отчеты, делает прогнозы и дает рекомендации.

Финдиректор: Николай Пилецкий

Автор: Виктория Миклина

КУБ24 - ПОРЯДОК в ФИНАНСАХ

ФинДиректор – сервис по контролю и планированию

денег бизнеса. Помогает наводить порядок в финансах

и находить ТОЧКИ РОСТА

Назад

Назад