Прибыль — главная цель любого бизнеса. Для определения количества товаров, которое нужно продать или услуг, которые нужно оказать, чтобы закончить месяц не в убытке, рассчитывают точку безубыточности (ТБУ). После ее достижения компания начинает работать в прибыль. Поэтому очень важно правильно рассчитывать и анализировать этот показатель, чтобы влиять на него для более быстрого достижения нужных результатов.

Начинающим бизнесменам ТБУ поможет определить минимально необходимые затраты и план по продажам. Опытные предприниматели анализируют точку безубыточности постоянно, так как такой анализ позволяет оптимизировать неэффективные затраты и ставить реалистичные планы.

Содержание

- Что такое точка безубыточности.

- Плюсы и минусы.

- Для чего ее рассчитывают.

- Какие данные нужны.

- Формулы для расчета.

- Как рассчитать ТБ в Excel: шаблон.

- Анализ расчетов.

- Общие правила.

- Рекомендации по анализу.

Что такое точка безубыточности

Это объем выручки, при котором компания может своими доходами покрыть все затраты. То есть, когда она работает в ноль: заработка нет, но и расходов тоже. После достижения точки безубыточности каждая следующая продажа товаров и услуг приносит прибыль.

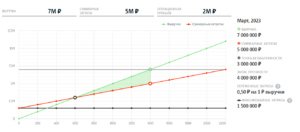

На диаграммах точку показывают в месте, где пересекаются графики по вырученным средствам и затратам. ТБУ считают в деньгах и количестве продукции. К последней категории относятся шт., кг, количество сделок и так далее.

Факт: другие названия ТБУ — точка равновесия или нулевой прибыли, BEP, порог рентабельности, CVP Analysis. BEP расшифровывается как Break Even Point, CVP — Cost, Value, Profit, то есть затраты, объем, прибыль.

Точка безубыточности наглядна и ее просто рассчитать. ТБУ состоит всего из нескольких показателей, благодаря чему для ее расчетов на начальном этапе достаточно калькулятора. При этом она наглядно показывает связь между прибылью и важными показателями — переменными расходами и объемом реализации.

Когда бизнес растет, точка безубыточности усложняется. Важно правильно относить расходы к переменным и постоянным. Когда данных много, то калькулятор уже не поможет. Нужно использовать, либо Excel-таблицы, либо современные онлайн-сервисы, например, КУБ24 ФинДиректор.

Для чего ее рассчитывают

ТБУ важна как для внутренних пользователей компании, так и для внешних — кредиторов, инвесторов, государства. Ее рассчитывают:

- для составления структуры затрат;

- для определения устойчивости бизнеса при форс-мажорных и кризисных обстоятельствах;

- для планирования нового бизнеса, разработки франшизы или расширения;

- для определения оптимальной стоимости реализуемых товаров и услуг;

- для оценки окупаемости;

- для корректировки бизнес-плана;

- для продажи бизнеса, чтобы правильно оценить его стоимость;

- для выхода из кризисных ситуаций, чтобы своевременно оптимизировать затраты;

- для определения запаса финансовой прочности (ЗФП) и желаемого размера вырученных средств.

Важно: для инвестиционных проектов стандартные методы по расчету ТБУ не подходят. В этих случаях используют другие инструменты.

Какие данные нужны

Чтобы рассчитать точку безубыточности, используют следующие данные:

- цена за единицу продукции или услуги;

- выручка организации — объем реализуемой продукции или услуг за определенный период. Чтобы ее рассчитать, умножьте цену реализации единицы товара или услуги на объем реализации (общее количество реализованной продукции);

- маржинальный (предельный) доход. Чтобы его рассчитать, вычтите из выручки переменные затраты. Он поможет оценить работу отделов, связанных с основной деятельностью — продаж, производства и так далее;

- маржинальность в процентах от выручки. Для расчета разделите маржинальный доход на выручку;

- маржа на единицу товара. Чтобы определить этот показатель, вычтите из цены на единицу продукции переменные затраты на единицу продукции;

- затраты — сколько компания тратит на основную деятельность. Их разделяют на две категории — переменные и постоянные. На первые влияет объем вырученных средств, на вторые — нет.

Переменные

Это расходы, уровень которых зависит от продаж — себестоимость товаров, бонусы для менеджеров по продажам, логистические расходы, если организация сама доставляет продукцию и так далее.

Для строительного бизнеса это могут быть материалы для производства, для торгового — продукция, приобретенная по закупочной цене. Сдельная оплата также попадает в эту категорию.

Для ИП и самозанятых это могут быть консультации специалистов, например юриста по оформлению договоров с заказчиками. Больше заказов — больше расходов на юридическую консультацию.

Для малого и среднего бизнеса: чтобы контролировать эту категорию затрат, следите за условиями закупщиков и рынком поставщиков, эффективностью производства и работы компании в целом, находите новые варианты по покупке сырья.

Постоянные

Это расходы, уровень которых не меняется при меньшем или большем количестве продаж. То есть они требуют оплаты даже при работе в убыток. Это может быть зарплата руководителя, бухгалтера и других работников, оплата услуг связи, аренда помещения, коммунальные траты. Для индивидуальных предпринимателей и самозанятых это могут быть траты на интернет, телефон, специальное ПО.

Для малого и среднего бизнеса: чтобы контролировать постоянные расходы, составьте план бюджета, оптимизируйте налоги и складской запас, минимизируйте риск хищения на складе. Для последнего понадобится система сквозного учета.

Формулы для расчета

Показатель можно рассчитать в двух выражениях — натуральном и денежном. Первый подходит для компаний, которые реализуют только один вид товаров или услуг. Второй — для организаций, которые продают несколько видов продукции.

У компаний, которые ведут проектную деятельность, есть возможность покрыть переменные и постоянные расходы всего за один проект. Поэтому им нужно считать ТБУ в количестве сделок.

|

Какие показатели требуются для расчетов |

Натуральное |

Денежное |

|

Постоянные расходы |

Переменные |

|

|

Переменные затраты на единицу продукции |

Переменные на весь объем реализации |

|

|

Маржа на единицу товара |

Маржа на весь объем или маржинальность в процентах |

Исходные данные

Для примера рассмотрим показатели вымышленного ООО «Квадрат». Общие:

- выручка — 200 000 руб.;

- цена единицы товара — 200 руб.;

- объем реализованной продукции — 1 000 шт.;

- постоянные расходы — 30 000 руб. Это сумма 10 000 на аренду, 15 000 на оплату труда, 5 000 на маркетинг;

Для расчета в натуральном выражении:

- переменные затраты на единицу товара — 150 руб. Это сумма себестоимости товара в 120, бонуса менеджера по продажам в 20 и траты на доставку в 10;

- маржа на единицу продукции — 50 руб. Для ее расчета нужно вычесть переменные затраты на единицу товара из цены за единицу товара. То есть 200 − 150.

И для расчета в денежном выражении:

- переменные затраты на 1 000 шт. — 150 000 руб. Это сумма себестоимости в 120 000, бонуса менеджера по продажам в 20 000 и доставки в 10 000;

- маржа — 50 000 руб. Чтобы ее получить, вычтите все переменные затраты из выручки. То есть 200 000 − 150 000;

- маржинальность в процентах − 25%. Для определения этого показателя разделите маржу на выручку. То есть 50 000 / 200 000 = 0,25.

Пример № 1: в натуральном выражении

Формула:

ТБн = Постоянные затраты / Маржа на единицу товара.

То есть для «Квадрата» ТБУ в натуральном выражении будет равна:

30 000 / 50 = 600. Соответственно, организация выйдет в ноль при продаже 600 шт. товара в месяц.

Пример № 2: в денежном выражении

Формула:

ТБд = Постоянные затраты / Маржа × Выручка.

То есть для «Квадрата» ТБ в деньгах будет равна:

30 000 / 50 000 × 200 000 = 120 000 руб.

Расчет в Excel: шаблон

Чтобы быстро рассчитать ТБ, воспользуйтесь Google-таблицами или Excel. Пример шаблона.

Анализ

В примере с ООО «Квадрат» получилось, что общие расходы составляют 180 000 руб.: переменные 30 000 и постоянные 150 000. При вырученных средствах в 200 000 компания в плюсе на 20 000 руб.

Чтобы оценить состояние бизнеса, можно рассчитать запас финансовой прочности и желаемую выручку.

Запас финансовой прочности

Чтобы при малейшем колебании на рынке компания не ушла в ноль или даже минус, необходимо обеспечить запас финансовый прочности (ЗФП). Формула:

ЗФП = (Фактическая выручка − Безубыточная выручка) / Фактическая выручка.

Для компании «Квадрат» запас будет равен: (200 000 − 120 000) / 200 000 = 0,4.

Чтобы оценить этот коэффициент, воспользуйтесь таблицей с усредненными показателями:

|

ЗФП |

Состояние компании |

|

Меньше 0,2 |

Кризисность, высокая вероятность банкротства, необходимо принять срочные меры, чтобы стабилизировать финансовое состояние |

|

От 0,2 до 0,5 |

Нестабильность, есть риск обанкротиться, требуется постоянный контроль |

|

От 0,5 до 0,8 |

Стабильность, риск банкротства минимален |

|

Больше 0,8 |

Устойчивость, нет риска обанкротиться |

В случае с «Квадратом» потребуется регулярно контролировать уровень продаж и работу бизнесу в целом.

Желаемая выручка

Если взять желаемый запас прочности, к которому стремится компания, можно рассчитать объем выручки, необходимый для этого. Формула:

Безубыточная выручка / (1 − Желаемый запас финансовой прочности).

Например, в «Квадрате» хотят достичь устойчивого финансового состояния, которое соответствует 0,6 ЗФП. Для этого их выручка должна составлять:

120 000 / (1 − 0,6) = 300 000 руб.

Общие правила

- достигнув ТБУ, компания должна продолжать наращивать уровень продаж, поскольку финансовое состояние остается нестабильным. При изменении условий на рынке можно обанкротиться;

- чтобы достичь финансовой устойчивости, размер вырученных средств должен быть как минимум в два раза больше безубыточного значения;

- прибыль не может расти постоянно, и при достижении определенного предела — точки бесприбыльности, начнет падать. Чтобы определить риск спада, необходимо постоянно анализировать прибыльность и расходы.

Рекомендации по анализу

Получив точку безубыточности, проанализируйте:

- День месяца, на который приходится заработок. Хорошо, если ТБУ достигается в середине месяца. Если ближе к концу — высок риск работы в убыток.

- Постоянные затраты. В периоды неопределенности, например при пандемии, переводите постоянные расходы в переменные. Можно перенести работу из офиса в коворкинг, пользоваться услугами бухгалтеров на аутсорсинге, сторонней транспортной компании для доставки товара и так далее. Когда прибыль идет, а спрос растет, этого можно не делать. Если некоторые постоянные расходы не перевести в переменные, то остается только автоматизировать бизнес-процессы и увеличивать объем продаж. Особенно это касается компаний с большим опытом, у которых уже есть узнаваемый бренд. Для них рост постоянных расходов может лишь ускорить развитие.

- Переменные затраты. При кризисе лучше, чтобы переменные расходы превосходили постоянные. Иначе бизнес станет финансово неустойчив при малейшем снижении спроса. Эта же стратегия подходит для новых организаций, которые не могут предсказать стабильный спрос на товары или услуги. Им лучше не увеличивать долю постоянных расходов и обходиться переменными.

- Цены на товары или услуги, которые реализует компания. Возможно, что они слишком высокие или низкие. В этом случае проведите дополнительные маркетинговые исследования: оцените цены и условия у конкурентов, состояние рынка в целом.

Точка безубыточности — простой в расчете показатель, который необходимо определять на любом этапе развития бизнеса. Вы можете рассчитывать его самостоятельно. А можете не тратить на это время и доверить расчеты КУБ24 ФинДиректор. Наша система сама посчитает ТБУ и покажет результаты на наглядном графике. Вам останется только проанализировать данные и принять соответствующие управленческие решения.

КУБ24 - ПОРЯДОК в ФИНАНСАХ

ФинДиректор – сервис по контролю и планированию

денег бизнеса. Помогает наводить порядок в финансах

и находить ТОЧКИ РОСТА

Назад

Назад